Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Performance du deuxième trimestre1:

- Hausse de l’actif net de 28,3 milliards de dollars

- Rendement net annualisé sur 10 exercices de 9,1 pour cent

TORONTO (ONTARIO) (le 15 novembre 2024) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 675,1 milliards de dollars, comparativement à 646,8 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif net de 28,3 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 23,1 milliards de dollars et à des transferts nets du Régime de pensions du Canada (le RPC) de 5,2 milliards de dollars.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a maintenu un rendement net annualisé sur 10 exercices de 9,1 pour cent. Pour le trimestre, la caisse a généré un rendement net de 3,6 pour cent. Depuis sa création en 1999, et incluant le deuxième trimestre de l’exercice 2025, Investissements RPC a contribué à hauteur de 461,7 milliards de dollars au bénéfice net cumulatif de la caisse.

Pour le premier semestre de l’exercice, la caisse a augmenté de 42,7 milliards de dollars, ce qui comprend un bénéfice net de 29,3 milliards de dollars, plus des transferts nets du RPC de 13,3 milliards de dollars. Pour la période, la caisse a généré un rendement net de 4,6 pour cent.

« Malgré la volatilité accrue des marchés au cours du trimestre, notre portefeuille de placement diversifié a généré des rendements stables, l’ensemble des catégories d’actifs et des régions ayant enregistré un rendement positif », a déclaré John Graham, président et chef de la direction. « La performance du portefeuille est conforme aux attentes. Nous continuons de mettre l’accent sur la création de valeur à long terme tout au long des cycles du marché, de façon à servir les intérêts des cotisants, cotisantes et bénéficiaires du RPC. »

La caisse a continué d’afficher une forte croissance en dépit des incertitudes qui planent sur les marchés, notamment des préoccupations croissantes à l’égard d’événements économiques et géopolitiques potentiels. L’augmentation du cours des actions américaines a largement rehaussé la performance de la caisse au cours du trimestre, tandis que les réductions de taux d’intérêt sur les marchés établis ont permis aux titres à revenu fixe d’enregistrer des gains. Le rendement solide des placements en infrastructures et en instruments de crédit a davantage contribué à renforcer les résultats, malgré le fait que le change ait globalement eu une incidence négative en raison de l’appréciation du dollar canadien par rapport au dollar américain.

Rendement du compte de base du RPC et du compte supplémentaire du RPC

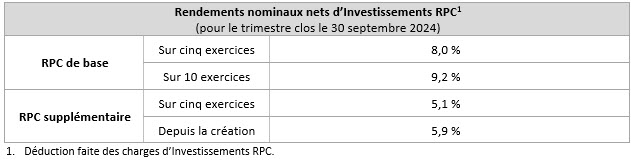

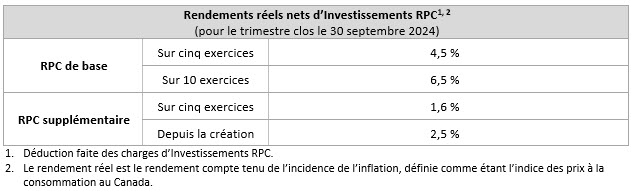

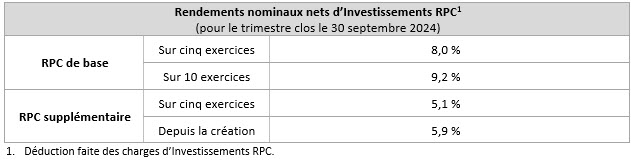

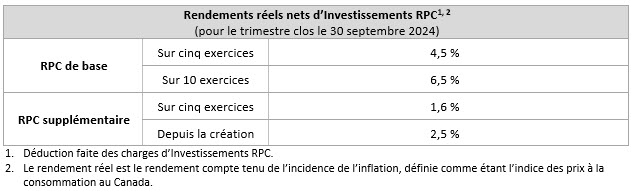

Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 626,1 milliards de dollars, comparativement à 603,6 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif net de 22,5 milliards de dollars est attribuable à un bénéfice net de 21,4 milliards de dollars et à des transferts nets du RPC de base de 1,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 3,5 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 8,0 pour cent.

Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 49,0 milliards de dollars, comparativement à 43,2 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 5,8 milliards de dollars est attribuable à un bénéfice net de 1,7 milliard de dollars et à des transferts nets du RPC supplémentaire de 4,1 milliards de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 3,7 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 5,1 pour cent.

Le RPC supplémentaire a été conçu en fonction d’un cadre législatif de financement et d’un taux de cotisation différents de ceux du RPC de base. Compte tenu des différences dans sa conception, le RPC supplémentaire présente un profil de risque de marché et un profil de placement différents depuis sa création en 2019. En raison de ces différences, nous nous attendons à ce que la performance du RPC supplémentaire diffère, de façon générale, de celle du RPC de base.

De plus, en raison des différences dans son profil de cotisations nettes, l’actif du compte supplémentaire du RPC devrait également croître beaucoup plus rapidement que celui du compte de base du RPC.

Viabilité financière à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada, un organisme fédéral indépendant qui vérifie les coûts futurs du RPC, évalue la viabilité financière du RPC à long terme. Dans le plus récent rapport triennal publié en décembre 2022, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2021, le RPC de base et le RPC supplémentaire demeurent viables à long terme selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC sera de 3,69 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2021. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle son taux de rendement réel annuel moyen sera de 3,27 pour cent.

Investissements RPC s’assure de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus et compte tenu des facteurs pouvant avoir un effet sur le financement du RPC ainsi que sur sa capacité de s’acquitter, chaque jour, de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants, des cotisantes et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC et de la viabilité du régime.

Faits saillants de l’exploitation

Faits nouveaux concernant l’organisme

- En octobre et en novembre, nous avons tenu des assemblées publiques en personne à Ottawa, Regina, Winnipeg, Halifax, St. John’s, Charlottetown, Fredericton et Vancouver, en plus des assemblées tenues à Calgary et Edmonton au premier trimestre de l’exercice 2025. Les assemblées publiques, qui ont lieu tous les deux ans à l’échelle du Canada, témoignent de notre engagement continu en matière de reddition de comptes envers les plus de 22 millions de cotisants, cotisantes et bénéficiaires du RPC, en leur offrant une tribune accessible pour leur permettre de poser leurs questions à nos hauts dirigeants. Nous tiendrons une assemblée virtuelle nationale le 21 novembre.

Annonces concernant la direction

- John Graham a été nommé à titre de nouveau président du conseil d’administration de FCLTGlobal. Organisme à but non lucratif dont les membres sont des sociétés et des investisseurs de premier plan à l’échelle mondiale, FCLTGlobal met au point des recherches exploitables et conçoit des outils pratiques afin de bâtir une économie mondiale durable à long terme. M. Graham siège au conseil d’administration de FCLTGlobal depuis 2021. Investissements RPC, qui a lancé l’initiative conjointe ayant mené à la création de FCLTGlobal en 2016, en est le cofondateur.

- Richard Manley, chef du développement durable, a été nommé au premier comité directeur du Protocole des gaz à effet de serre, un organisme non gouvernemental qui élabore les normes de comptabilisation des gaz à effet de serre (GES) les plus utilisées au monde. Le comité directeur sera la principale instance dirigeante du Protocole des GES, veillant à ce que les normes continuent de répondre aux besoins d’un contexte de comptabilisation et de déclaration des GES en rapide évolution.

Faits saillants de nos activités de placement pour le deuxième trimestre

Actions à gestion active

- Liquidation de notre participation d’environ 6 pour cent dans Delhivery, le plus important tiers fournisseur de services de logistique intégrés en Inde. Le produit net de la vente s’élève à 298 millions de dollars canadiens. Nous avons effectué notre investissement initial dans la société en 2019.

Placements en instruments de crédit

- Engagement à investir un montant de 73 millions de dollars américains pour financer et soutenir l’acquisition, par Permira, de PharmaCord, une société de services aux patients aux États-Unis.

- Investissement d’un montant de 74 millions de dollars américains dans le montage financier visant à soutenir l’investissement de Genstar Capital dans AffiniPay. Établie aux États-Unis, AffiniPay est l’un des plus importants fournisseurs de logiciels de gestion de la pratique ainsi que de solutions de paiements et de technologie financière intégrées à l’intention des professionnels.

- Investissement d’un montant de 72 millions de dollars américains dans un prêt mezzanine garanti par un immeuble de bureaux de catégorie A situé dans le quartier Mission Bay de San Francisco, en Californie.

- Investissement dans les facilités de crédit de premier rang d’Icon Group, un fournisseur de premier plan en matière de soins aux personnes atteintes de cancer en Australie, qui est détenu par EQT Infrastructure.

- Engagement à investir un montant de 298 millions de dollars américains dans un compte à gestion distincte géré par Heitman LLC, ciblant des solutions fondées sur le capital de second rang sur mesure pour certains actifs immobiliers en Asie-Pacifique.

- Engagement à investir un montant maximal de 500 millions de dollars américains dans Hines Rialto Credit Partners, un fonds de crédit immobilier commercial axé sur le secteur des immeubles de bureaux aux États-Unis.

- Engagement à investir un montant d’environ 90 millions de dollars canadiens dans le cadre d’une entente de prêt mezzanine de flux à terme conclue avec HomeTree, un acteur du secteur de l’énergie desservant l’ensemble du marché au Royaume-Uni. Le prêt soutiendra l’expansion des activités de financement de HomeTree visant ses systèmes solaires et ses thermopompes.

- Investissement d’un montant de 140 millions de dollars américains dans un titre adossé à des créances hypothécaires commerciales garanties par le Bronx Terminal Market, un mégacentre commercial ayant comme locataire clé un marché d’alimentation situé dans le quartier Bronx de la ville de New York, dans l’État de New York.

- Engagement à investir un montant maximal de 75 millions de livres sterling dans une facilité de prêt mezzanine pour soutenir ThinCats, un prêteur alternatif pour les moyennes entreprises du Royaume-Uni.

Actions de sociétés fermées

- Engagement à investir un montant de 50 millions de dollars américains dans Kohlberg Investors X, qui investira dans des sociétés du marché intermédiaire de premier plan en Amérique du Nord et en partenariat avec Kohlberg, investissement d’un montant de 50 millions de dollars américains dans CLEAResult Consulting, Inc., une société établie aux États‑Unis qui fournit des services en matière d’efficience énergétique, de transition énergétique et de durabilité.

- Investissement d’un montant de 40 millions de livres sterling en partenariat avec les fonds Apax pour une participation minoritaire dans Zellis Group. Établie au Royaume-Uni, Zellis Group est un fournisseur de logiciels de gestion de la paie et des ressources humaines pour des clients établis au Royaume-Uni et en Irlande.

- Investissement d’un montant de 209 millions de dollars américains afin d’acquérir des participations dans cinq fonds gérés par PSG, un gestionnaire qui investit dans des entreprises de logiciels en phase de croissance.

- En partenariat avec Kainos Capital, une société de capital-investissement du marché intermédiaire, investissement d’un montant de 75 millions de dollars américains dans Gehl Foods, établie aux États-Unis, qui conçoit et fabrique des produits de longue conservation, soit des boissons protéinées, des laits à base de plante, des soupes, des sauces au fromage et du chili, pour des marques de premier ordre, des détaillants et des clients du secteur de la restauration partout en Amérique du Nord.

- Engagement à investir un montant de 75 millions de dollars américains dans Radical Growth I, géré par Radical Ventures, un gestionnaire de capital-risque et de croissance axé sur l’IA qui compte des bureaux à Toronto, à San Francisco et à Londres. Le montant total de l’engagement s’élève désormais à 204 millions de dollars américains réparti sur divers cycles de levées de capitaux depuis l’investissement initial en 2019.

- Engagement à investir un montant d’environ 550 millions d’euros afin d’acquérir une participation d’environ 20 pour cent dans team.blue, un important fournisseur de services d’hébergement Web et chef de file des outils numériques pour les entrepreneurs et les petites et moyennes entreprises en Europe.

Actifs réels

- En partenariat avec le fonds SCREP VIII de PAG, affectation d’un montant de 500 millions de dollars américains à un véhicule de placement auxiliaire qui permettra un investissement direct individuel pour chaque placement du fonds. SCREP VIII acquerra des placements dans des prêts immobiliers et non productifs garantis par des immeubles commerciaux ou résidentiels en Asie‑Pacifique.

- Conclusion d’un engagement supplémentaire à investir un montant maximal de 2,2 milliards de reales brésiliens (532 millions de dollars canadiens) dans la société brésilienne de gestion des eaux et d’assainissement Iguá Saneamento afin de soutenir la croissance de ses activités se rapportant à son nouveau contrat de concession important dans l’État brésilien de Sergipe. Nous détenons à l’heure actuelle une participation de 61,4 pour cent dans la société.

- Conclusion d’une entente définitive visant l’acquisition d’une participation de 12 pour cent dans AirTrunk, un important exploitant de centre de données en Asie-Pacifique, dans le cadre d’une transaction avec Blackstone aux termes de laquelle la valeur implicite de l’entreprise est évaluée à plus de 24 milliards de dollars australiens (22 milliards de dollars canadiens), incluant les dépenses d’investissement à l’égard de projets engagés.

- Investissement d’un montant de 843 millions de dollars américains dans Tallgrass Energy, une société d’infrastructures énergétiques de premier plan qui détient des actifs dans 14 États aux États-Unis.

- Vente de notre participation dans One Paramount 1, un projet d’aménagement d’immeubles de bureaux de catégorie A situé à Chennai, en Inde. Le produit net de la vente s’élève à 52 millions de dollars américains. L’investissement initial avait été fait en 2021 dans le cadre d’une coentreprise avec RMZ Corp., en Inde, dans le but de détenir et d’aménager des actifs immobiliers commerciaux.

Faits saillants des transactions réalisées après la fin du trimestre

- Conclusion d’un placement sûr de 250 millions de dollars américains dans Antares Private Credit Fund, qui détient des prêts créés par Antares accordés à des sociétés fermées aux États-Unis.

- Conclusion de l’acquisition de Keywords Studios, un important fournisseur international de services de jeux vidéo, de concert avec EQT et Temasek. Nous avons investi un montant d’environ 515 millions de dollars américains, pour une participation de 24,5 pour cent dans la société.

- Engagement à investir un montant total de 200 millions de dollars américains dans les véhicules CVC Growth Partners III et CVC Growth Partners III Co-Investment, qui investiront dans des sociétés de logiciels et des sociétés de services technologiques axées sur la croissance du marché intermédiaire aux États-Unis et en Europe.

- Formation d’une nouvelle coentreprise de logements locatifs unifamiliaux au Royaume-Uni avec Kennedy Wilson, une société mondiale de placements immobiliers. Nous nous sommes initialement engagés à investir un montant de 500 millions de livres sterling pour acquérir une participation de 90 pour cent de la coentreprise.

- De concert avec un consortium d’investisseurs institutionnels mondiaux, signature d’ententes définitives d’achat d’actions de Nord Anglia Education pour une valeur d’entreprise de 14,5 milliards de dollars américains. Nous investissons dans Nord Anglia, une importante organisation scolaire internationale, depuis 2017. Nous réinvestirons une partie de notre participation afin de soutenir l’acquisition.

- Conclusion d’un placement supplémentaire de 8 millions de dollars américains dans Eruditus dans le cadre de la ronde de financement de la série F de la société. Eruditus collabore avec plus de 80 des meilleures universités au monde pour offrir une éducation de qualité accessible au moyen de cours, de programmes de diplômes universitaires, de certificats professionnels et de programmes destinés aux cadres supérieurs.

- Investissement d’un montant de 86 millions de dollars américains pour acquérir une participation de 8 pour cent dans Infocom, une plateforme de bandes dessinées en ligne de premier plan au Japon, en partenariat avec Blackstone Asia.

- Investissement d’un montant de 100 millions de dollars américains, en partenariat avec EQT Private Capital Asia, pour une participation d’environ 5 pour cent dans Perficient, un important fournisseur de services en matière de stratégie, de conception et d’ingénierie numériques de bout en bout pour les entreprises mondiales. Établie aux États-Unis, Perficient exerce ses activités à l’échelle mondiale dans 40 emplacements situés en Asie, aux États-Unis et en Amérique latine et 28 % de ses employés chargés de la prestation des services sont basés en Inde.

- Engagement à investir un montant de 437,5 milliards de wons sud-coréens (443 millions de dollars canadiens) dans un compte à gestion distincte géré par ESR Kendall Square, ciblant des solutions de crédit pour des actifs logistiques en Corée du Sud.

- Investissement d’un montant de 25 millions de dollars américains dans Cytovale dans le cadre d’une ronde de financement de série D, en partenariat avec Sands Capital. Établie en Californie, Cytovale est une société de diagnostic médical à l’étape de la commercialisation qui concentre ses activités sur le lancement d’IntelliSep, un outil de diagnostic en milieu hospitalier qui permet de stratifier rapidement le risque chez les patients en fonction de la probabilité qu’ils souffrent d’une septicémie.

- Investissement d’un montant de 1 150 millions de couronnes suédoises (150 millions de dollars canadiens) dans les facilités de la société de portefeuille Open Infra, un concepteur, propriétaire et exploitant d’un réseau de fibre jusqu’au domicile en Suède et en Allemagne.

- Engagement à investir un montant de 300 millions de dollars américains dans un prêt à terme de premier rang émis par Salamanca Infrastructure LLC, qui détient des actifs en construction liés au secteur intermédiaire de l’énergie aux États-Unis.

- Investissement d’un montant de 600 millions d’euros dans le cadre d’un placement privé pour une participation de 1,3 pour cent dans les actions publiques de DSV A/S, une société établie au Danemark, afin de soutenir le financement de son acquisition de Schenker AG. Cette acquisition renforce la position de la société en tant qu’acteur de premier plan dans le secteur du transport et de la logistique à l’échelle mondiale.

- Signature d’une entente de coentreprise avec Equinix, Inc., une société d’infrastructures numériques, et avec GIC dans le but de mobiliser conjointement des capitaux d’un montant de plus de 15 milliards de dollars américains. Notre apport en capital initial maximal se chiffre à 2,4 milliards de dollars américains et nous détiendrons une participation de 37,5 pour cent. La coentreprise mettra en place aux États-Unis les centres de données à la fine pointe de la technologie xScale d’Equinix afin de répondre aux besoins uniques en matière de déploiement des charges de travail essentielles des plus grands fournisseurs de services infonuagiques au monde, y compris les fournisseurs de services infonuagiques à très grande échelle, qui sont des acteurs clés dans l’écosystème de l’IA.

- Investissement d’un montant de 100 millions de dollars américains dans la facilité de financement de Bain Capital pour soutenir son acquisition de PowerSchool. PowerSchool, dont le siège social est situé aux États-Unis, est un chef de file dans le domaine des solutions infonuagiques et des logiciels d’administration scolaire, de la maternelle à la 12e année, utilisés par des éducateurs dans plus de 90 pays.

- Investissement d’un montant de 115 millions de dollars américains, de concert avec des fonds gérés par Apollo Management, dans un financement de Stone Canyon Industries Holdings pour permettre à cette dernière d’accroître ses placements dans Morton Salt et Reddy Ice. Morton Salt est la plus importante société axée uniquement sur la production de sel verticalement intégrée à l’échelle mondiale, et Reddy Ice est le plus important fabricant de glace emballée sur le marché nord‑américain.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt de plus de 22 millions de cotisants, de cotisantes et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2024, la caisse totalisait 675,1 milliards de dollars canadiens. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Instagram ou X à l’adresse @CPPInvestments.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook, Instagram et X d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

1 Certains totaux peuvent ne pas concorder en raison de l’arrondissement des chiffres.

Tous les montants sont exprimés en dollars canadiens, sauf indication contraire. Performance du deuxième trimestre1: Hausse de l’actif net de 28,3 milliards de dollars Rendement net annualisé sur 10 exercices de 9,1 pour cent TORONTO (ONTARIO) (le 15 novembre 2024) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 675,1 milliards de dollars, comparativement à 646,8 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif net de 28,3 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 23,1 milliards de dollars et à des transferts nets du Régime de pensions du Canada (le RPC) de 5,2 milliards de dollars. La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a maintenu un rendement net annualisé sur 10 exercices de 9,1 pour cent. Pour le trimestre, la caisse a généré un rendement net de 3,6 pour cent. Depuis sa création en 1999, et incluant le deuxième trimestre de l’exercice 2025, Investissements RPC a contribué à hauteur de 461,7 milliards de dollars au bénéfice net cumulatif de la caisse. Pour le premier semestre de l’exercice, la caisse a augmenté de 42,7 milliards de dollars, ce qui comprend un bénéfice net de 29,3 milliards de dollars, plus des transferts nets du RPC de 13,3 milliards de dollars. Pour la période, la caisse a généré un rendement net de 4,6 pour cent. « Malgré la volatilité accrue des marchés au cours du trimestre, notre portefeuille de placement diversifié a généré des rendements stables, l’ensemble des catégories d’actifs et des régions ayant enregistré un rendement positif », a déclaré John Graham, président et chef de la direction. « La performance du portefeuille est conforme aux attentes. Nous continuons de mettre l’accent sur la création de valeur à long terme tout au long des cycles du marché, de façon à servir les intérêts des cotisants, cotisantes et bénéficiaires du RPC. » La caisse a continué d’afficher une forte croissance en dépit des incertitudes qui planent sur les marchés, notamment des préoccupations croissantes à l’égard d’événements économiques et géopolitiques potentiels. L’augmentation du cours des actions américaines a largement rehaussé la performance de la caisse au cours du trimestre, tandis que les réductions de taux d’intérêt sur les marchés établis ont permis aux titres à revenu fixe d’enregistrer des gains. Le rendement solide des placements en infrastructures et en instruments de crédit a davantage contribué à renforcer les résultats, malgré le fait que le change ait globalement eu une incidence négative en raison de l’appréciation du dollar canadien par rapport au dollar américain. Rendement du compte de base du RPC et du compte supplémentaire du RPC Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 626,1 milliards de dollars, comparativement à 603,6 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif net de 22,5 milliards de dollars est attribuable à un bénéfice net de 21,4 milliards de dollars et à des transferts nets du RPC de base de 1,1 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 3,5 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 8,0 pour cent. Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2025 le 30 septembre 2024 avec un actif net de 49,0 milliards de dollars, comparativement à 43,2 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 5,8 milliards de dollars est attribuable à un bénéfice net de 1,7 milliard de dollars et à des transferts nets du RPC supplémentaire de 4,1 milliards de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 3,7 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 5,1 pour cent. Le RPC supplémentaire a été conçu en fonction d’un cadre législatif de financement et d’un taux de cotisation différents de ceux du RPC de base. Compte tenu des différences dans sa conception, le RPC supplémentaire présente un profil de risque de marché et un profil de placement différents depuis sa création en 2019. En raison de ces différences, nous nous attendons à ce que la performance du RPC supplémentaire diffère, de façon générale, de celle du RPC de base. De plus, en raison des différences dans son profil de cotisations nettes, l’actif du compte supplémentaire du RPC devrait également croître beaucoup plus rapidement que celui du compte de base du RPC. Viabilité financière à long terme Tous les trois ans, le Bureau de l’actuaire en chef du Canada, un organisme fédéral indépendant qui vérifie les coûts futurs du RPC, évalue la viabilité financière du RPC à long terme. Dans le plus récent rapport triennal publié en décembre 2022, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2021, le RPC de base et le RPC supplémentaire demeurent viables à long terme selon les taux de cotisation prévus par la loi. Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC sera de 3,69 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2021. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle son taux de rendement réel annuel moyen sera de 3,27 pour cent. Investissements RPC s’assure de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus et compte tenu des facteurs pouvant avoir un effet sur le financement du RPC ainsi que sur sa capacité de s’acquitter, chaque jour, de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants, des cotisantes et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC et de la viabilité du régime. Faits saillants de l’exploitation Faits nouveaux concernant l’organisme En octobre et en novembre, nous avons tenu des assemblées publiques en personne à Ottawa, Regina, Winnipeg, Halifax, St. John’s, Charlottetown, Fredericton et Vancouver, en plus des assemblées tenues à Calgary et Edmonton au premier trimestre de l’exercice 2025. Les assemblées publiques, qui ont lieu tous les deux ans à l’échelle du Canada, témoignent de notre engagement continu en matière de reddition de comptes envers les plus de 22 millions de cotisants, cotisantes et bénéficiaires du RPC, en leur offrant une tribune accessible pour leur permettre de poser leurs questions à nos hauts dirigeants. Nous tiendrons une assemblée virtuelle nationale le 21 novembre. Annonces concernant la direction John Graham a été nommé à titre de nouveau président du conseil d’administration de FCLTGlobal. Organisme à but non lucratif dont les membres sont des sociétés et des investisseurs de premier plan à l’échelle mondiale, FCLTGlobal met au point des recherches exploitables et conçoit des outils pratiques afin de bâtir une économie mondiale durable à long terme. M. Graham siège au conseil d’administration de FCLTGlobal depuis 2021. Investissements RPC, qui a lancé l’initiative conjointe ayant mené à la création de FCLTGlobal en 2016, en est le cofondateur. Richard Manley, chef du développement durable, a été nommé au premier comité directeur du Protocole des gaz à effet de serre, un organisme non gouvernemental qui élabore les normes de comptabilisation des gaz à effet de serre (GES) les plus utilisées au monde. Le comité directeur sera la principale instance dirigeante du Protocole des GES, veillant à ce que les normes continuent de répondre aux besoins d’un contexte de comptabilisation et de déclaration des GES en rapide évolution. Faits saillants de nos activités de placement pour le deuxième trimestre Actions à gestion active Liquidation de notre participation d’environ 6 pour cent dans Delhivery, le plus important tiers fournisseur de services de logistique intégrés en Inde. Le produit net de la vente s’élève à 298 millions de dollars canadiens. Nous avons effectué notre investissement initial dans la société en 2019. Placements en instruments de crédit Engagement à investir un montant de 73 millions de dollars américains pour financer et soutenir l’acquisition, par Permira, de PharmaCord, une société de services aux patients aux États-Unis. Investissement d’un montant de 74 millions de dollars américains dans le montage financier visant à soutenir l’investissement de Genstar Capital dans AffiniPay. Établie aux États-Unis, AffiniPay est l’un des plus importants fournisseurs de logiciels de gestion de la pratique ainsi que de solutions de paiements et de technologie financière intégrées à l’intention des professionnels. Investissement d’un montant de 72 millions de dollars américains dans un prêt mezzanine garanti par un immeuble de bureaux de catégorie A situé dans le quartier Mission Bay de San Francisco, en Californie. Investissement dans les facilités de crédit de premier rang d’Icon Group, un fournisseur de premier plan en matière de soins aux personnes atteintes de cancer en Australie, qui est détenu par EQT Infrastructure. Engagement à investir un montant de 298 millions de dollars américains dans un compte à gestion distincte géré par Heitman LLC, ciblant des solutions fondées sur le capital de second rang sur mesure pour certains actifs immobiliers en Asie-Pacifique. Engagement à investir un montant maximal de 500 millions de dollars américains dans Hines Rialto Credit Partners, un fonds de crédit immobilier commercial axé sur le secteur des immeubles de bureaux aux États-Unis. Engagement à investir un montant d’environ 90 millions de dollars canadiens dans le cadre d’une entente de prêt mezzanine de flux à terme conclue avec HomeTree, un acteur du secteur de l’énergie desservant l’ensemble du marché au Royaume-Uni. Le prêt soutiendra l’expansion des activités de financement de HomeTree visant ses systèmes solaires et ses thermopompes. Investissement d’un montant de 140 millions de dollars américains dans un titre adossé à des créances hypothécaires commerciales garanties par le Bronx Terminal Market, un mégacentre commercial ayant comme locataire clé un marché d’alimentation situé dans le quartier Bronx de la ville de New York, dans l’État de New York. Engagement à investir un montant maximal de 75 millions de livres sterling dans une facilité de prêt mezzanine pour soutenir ThinCats, un prêteur alternatif pour les moyennes entreprises du Royaume-Uni. Actions de sociétés fermées Engagement à investir un montant de 50 millions de dollars américains dans Kohlberg Investors X, qui investira dans des sociétés du marché intermédiaire de premier plan en Amérique du Nord et en partenariat avec Kohlberg, investissement d’un montant de 50 millions de dollars américains dans CLEAResult Consulting, Inc., une société établie aux États‑Unis qui fournit des services en matière d’efficience énergétique, de transition énergétique et de durabilité. Investissement d’un montant de 40 millions de livres sterling en partenariat avec les fonds Apax pour une participation minoritaire dans Zellis Group. Établie au Royaume-Uni, Zellis Group est un fournisseur de logiciels de gestion de la paie et des ressources humaines pour des clients établis au Royaume-Uni et en Irlande. Investissement d’un montant de 209 millions de dollars américains afin d’acquérir des participations dans cinq fonds gérés par PSG, un gestionnaire qui investit dans des entreprises de logiciels en phase de croissance. En partenariat avec Kainos Capital, une société de capital-investissement du marché intermédiaire, investissement d’un montant de 75 millions de dollars américains dans Gehl Foods, établie aux États-Unis, qui conçoit et fabrique des produits de longue conservation, soit des boissons protéinées, des laits à base de plante, des soupes, des sauces au fromage et du chili, pour des marques de premier ordre, des détaillants et des clients du secteur de la restauration partout en Amérique du Nord. Engagement à investir un montant de 75 millions de dollars américains dans Radical Growth I, géré par Radical Ventures, un gestionnaire de capital-risque et de croissance axé sur l’IA qui compte des bureaux à Toronto, à San Francisco et à Londres. Le montant total de l’engagement s’élève désormais à 204 millions de dollars américains réparti sur divers cycles de levées de capitaux depuis l’investissement initial en 2019. Engagement à investir un montant d’environ 550 millions d’euros afin d’acquérir une participation d’environ 20 pour cent dans team.blue, un important fournisseur de services d’hébergement Web et chef de file des outils numériques pour les entrepreneurs et les petites et moyennes entreprises en Europe. Actifs réels En partenariat avec le fonds SCREP VIII de PAG, affectation d’un montant de 500 millions de dollars américains à un véhicule de placement auxiliaire qui permettra un investissement direct individuel pour chaque placement du fonds. SCREP VIII acquerra des placements dans des prêts immobiliers et non productifs garantis par des immeubles commerciaux ou résidentiels en Asie‑Pacifique. Conclusion d’un engagement supplémentaire à investir un montant maximal de 2,2 milliards de reales brésiliens (532 millions de dollars canadiens) dans la société brésilienne de gestion des eaux et d’assainissement Iguá Saneamento afin de soutenir la croissance de ses activités se rapportant à son nouveau contrat de concession important dans l’État brésilien de Sergipe. Nous détenons à l’heure actuelle une participation de 61,4 pour cent dans la société. Conclusion d’une entente définitive visant l’acquisition d’une participation de 12 pour cent dans AirTrunk, un important exploitant de centre de données en Asie-Pacifique, dans le cadre d’une transaction avec Blackstone aux termes de laquelle la valeur implicite de l’entreprise est évaluée à plus de 24 milliards de dollars australiens (22 milliards de dollars canadiens), incluant les dépenses d’investissement à l’égard de projets engagés. Investissement d’un montant de 843 millions de dollars américains dans Tallgrass Energy, une société d’infrastructures énergétiques de premier plan qui détient des actifs dans 14 États aux États-Unis. Vente de notre participation dans One Paramount 1, un projet d’aménagement d’immeubles de bureaux de catégorie A situé à Chennai, en Inde. Le produit net de la vente s’élève à 52 millions de dollars américains. L’investissement initial avait été fait en 2021 dans le cadre d’une coentreprise avec RMZ Corp., en Inde, dans le but de détenir et d’aménager des actifs immobiliers commerciaux. Faits saillants des transactions réalisées après la fin du trimestre Conclusion d’un placement sûr de 250 millions de dollars américains dans Antares Private Credit Fund, qui détient des prêts créés par Antares accordés à des sociétés fermées aux États-Unis. Conclusion de l’acquisition de Keywords Studios, un important fournisseur international de services de jeux vidéo, de concert avec EQT et Temasek. Nous avons investi un montant d’environ 515 millions de dollars américains, pour une participation de 24,5 pour cent dans la société. Engagement à investir un montant total de 200 millions de dollars américains dans les véhicules CVC Growth Partners III et CVC Growth Partners III Co-Investment, qui investiront dans des sociétés de logiciels et des sociétés de services technologiques axées sur la croissance du marché intermédiaire aux États-Unis et en Europe. Formation d’une nouvelle coentreprise de logements locatifs unifamiliaux au Royaume-Uni avec Kennedy Wilson, une société mondiale de placements immobiliers. Nous nous sommes initialement engagés à investir un montant de 500 millions de livres sterling pour acquérir une participation de 90 pour cent de la coentreprise. De concert avec un consortium d’investisseurs institutionnels mondiaux, signature d’ententes définitives d’achat d’actions de Nord Anglia Education pour une valeur d’entreprise de 14,5 milliards de dollars américains. Nous investissons dans Nord Anglia, une importante organisation scolaire internationale, depuis 2017. Nous réinvestirons une partie de notre participation afin de soutenir l’acquisition. Conclusion d’un placement supplémentaire de 8 millions de dollars américains dans Eruditus dans le cadre de la ronde de financement de la série F de la société. Eruditus collabore avec plus de 80 des meilleures universités au monde pour offrir une éducation de qualité accessible au moyen de cours, de programmes de diplômes universitaires, de certificats professionnels et de programmes destinés aux cadres supérieurs. Investissement d’un montant de 86 millions de dollars américains pour acquérir une participation de 8 pour cent dans Infocom, une plateforme de bandes dessinées en ligne de premier plan au Japon, en partenariat avec Blackstone Asia. Investissement d’un montant de 100 millions de dollars américains, en partenariat avec EQT Private Capital Asia, pour une participation d’environ 5 pour cent dans Perficient, un important fournisseur de services en matière de stratégie, de conception et d’ingénierie numériques de bout en bout pour les entreprises mondiales. Établie aux États-Unis, Perficient exerce ses activités à l’échelle mondiale dans 40 emplacements situés en Asie, aux États-Unis et en Amérique latine et 28 % de ses employés chargés de la prestation des services sont basés en Inde. Engagement à investir un montant de 437,5 milliards de wons sud-coréens (443 millions de dollars canadiens) dans un compte à gestion distincte géré par ESR Kendall Square, ciblant des solutions de crédit pour des actifs logistiques en Corée du Sud. Investissement d’un montant de 25 millions de dollars américains dans Cytovale dans le cadre d’une ronde de financement de série D, en partenariat avec Sands Capital. Établie en Californie, Cytovale est une société de diagnostic médical à l’étape de la commercialisation qui concentre ses activités sur le lancement d’IntelliSep, un outil de diagnostic en milieu hospitalier qui permet de stratifier rapidement le risque chez les patients en fonction de la probabilité qu’ils souffrent d’une septicémie. Investissement d’un montant de 1 150 millions de couronnes suédoises (150 millions de dollars canadiens) dans les facilités de la société de portefeuille Open Infra, un concepteur, propriétaire et exploitant d’un réseau de fibre jusqu’au domicile en Suède et en Allemagne. Engagement à investir un montant de 300 millions de dollars américains dans un prêt à terme de premier rang émis par Salamanca Infrastructure LLC, qui détient des actifs en construction liés au secteur intermédiaire de l’énergie aux États-Unis. Investissement d’un montant de 600 millions d’euros dans le cadre d’un placement privé pour une participation de 1,3 pour cent dans les actions publiques de DSV A/S, une société établie au Danemark, afin de soutenir le financement de son acquisition de Schenker AG. Cette acquisition renforce la position de la société en tant qu’acteur de premier plan dans le secteur du transport et de la logistique à l’échelle mondiale. Signature d’une entente de coentreprise avec Equinix, Inc., une société d’infrastructures numériques, et avec GIC dans le but de mobiliser conjointement des capitaux d’un montant de plus de 15 milliards de dollars américains. Notre apport en capital initial maximal se chiffre à 2,4 milliards de dollars américains et nous détiendrons une participation de 37,5 pour cent. La coentreprise mettra en place aux États-Unis les centres de données à la fine pointe de la technologie xScale d’Equinix afin de répondre aux besoins uniques en matière de déploiement des charges de travail essentielles des plus grands fournisseurs de services infonuagiques au monde, y compris les fournisseurs de services infonuagiques à très grande échelle, qui sont des acteurs clés dans l’écosystème de l’IA. Investissement d’un montant de 100 millions de dollars américains dans la facilité de financement de Bain Capital pour soutenir son acquisition de PowerSchool. PowerSchool, dont le siège social est situé aux États-Unis, est un chef de file dans le domaine des solutions infonuagiques et des logiciels d’administration scolaire, de la maternelle à la 12e année, utilisés par des éducateurs dans plus de 90 pays. Investissement d’un montant de 115 millions de dollars américains, de concert avec des fonds gérés par Apollo Management, dans un financement de Stone Canyon Industries Holdings pour permettre à cette dernière d’accroître ses placements dans Morton Salt et Reddy Ice. Morton Salt est la plus importante société axée uniquement sur la production de sel verticalement intégrée à l’échelle mondiale, et Reddy Ice est le plus important fabricant de glace emballée sur le marché nord‑américain. À propos d’Investissements RPC L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt de plus de 22 millions de cotisants, de cotisantes et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2024, la caisse totalisait 675,1 milliards de dollars canadiens. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Instagram ou X à l’adresse @CPPInvestments. Mise en garde Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook, Instagram et X d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés. 1 Certains totaux peuvent ne pas concorder en raison de l’arrondissement des chiffres.