Notre stratégie de placement

Le portefeuille est structuré pour résister à diverses conditions de l’économie ou du marché. Il couvre toutes les grandes catégories d’actif, atténue les facteurs de risque importants et englobe plusieurs stratégies de placement distinctes.

Investissement durable

Nous sommes convaincus que les entreprises qui gèrent les facteurs environnementaux, sociaux et relatifs à la gouvernance (ESG) sont davantage susceptibles de durer et de créer davantage de valeur à long terme.

Gestion active

Nous croyons qu’une gestion active et souple du portefeuille est essentielle si nous voulons préserver et faire fructifier les actifs dans les marchés financiers en constante évolution et produire un rendement plus élevé à long terme.

Nos activités régionales

Nous investissons dans un large éventail de catégories d’actif, ce qui nous donne une perspective mondiale. Nous cherchons les meilleures occasions de placement possible dans le monde entier.

Nos avantages comparatifs

Nos avantages comparatifs nous permettent de nous démarquer des organismes comparables : notre horizon de placement à long terme, notre taille, la certitude à l’égard de nos actifs, notre culture solide, notre capacité à établir des partenariats et notre approche du portefeuille global pour les placements.

Approche du portefeuille global

Le service Gestion de fonds globale (GFG) met principalement l’accent sur la conception de portefeuilles globaux à long terme ainsi que sur la mise en œuvre continue du cadre de placement du portefeuille global.

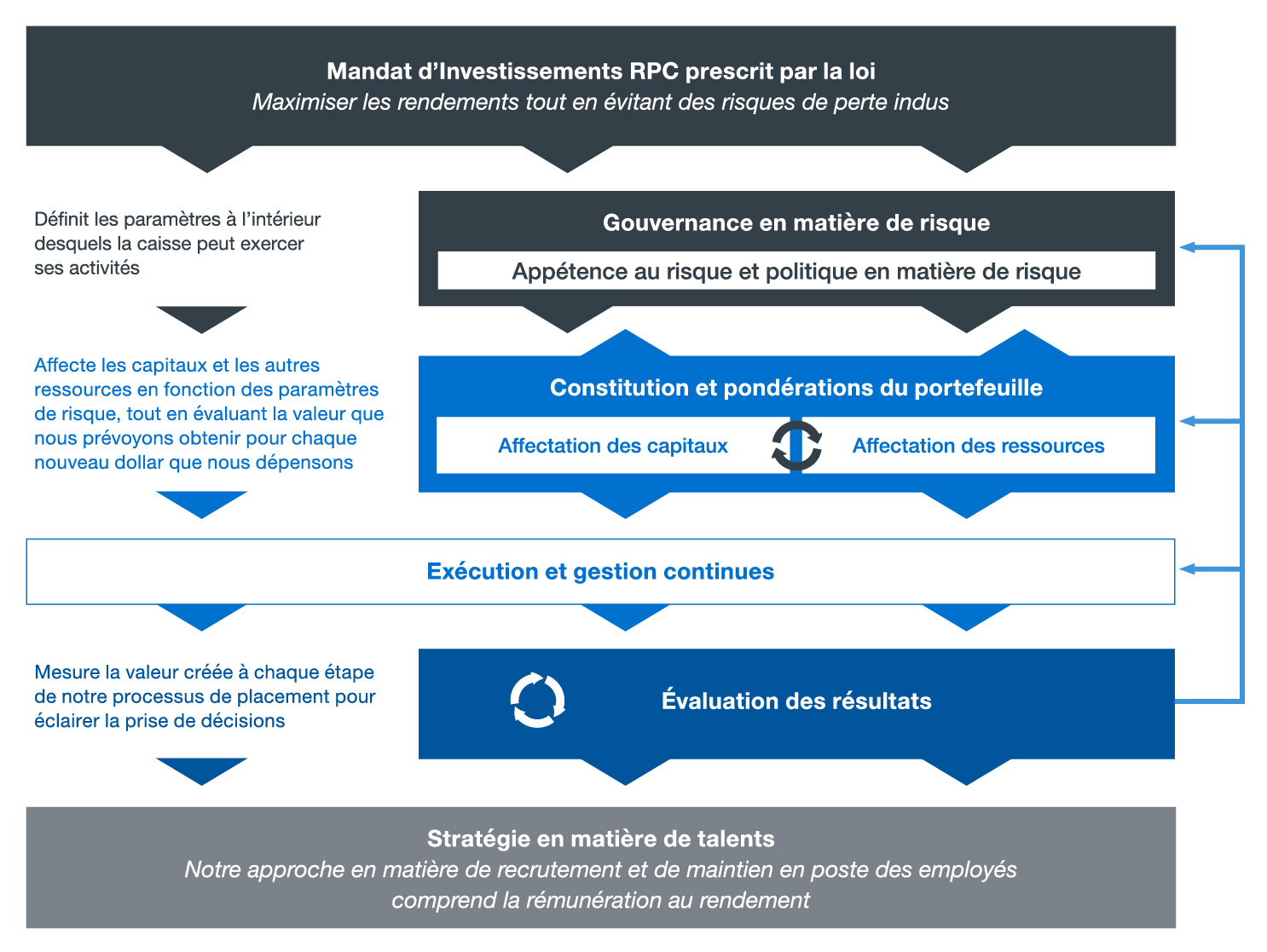

Notre cadre d’exploitation

Notre cadre d’exploitation régit la façon dont nous générons de la valeur dans une optique de long terme. Il commence par notre mandat législatif et se répercute dans la façon dont nous établissons notre tolérance aux risques et affectons le capital et d’autres ressources à la recherche de rendements de placement.

Il représente un processus continu qui nous permet d’apprendre de nos expériences et de nous adapter à un contexte de placement en constante évolution.

Notre gouvernance du risque est formalisée au moyen de la politique de gestion du risque de la caisse. Nous cherchons à construire et à gérer un portefeuille de stratégies de placement en fonction de nos niveaux cibles de risque de marché globaux, ainsi que de notre tolérance au risque pour d’autres catégories clés de risque. Cela comprend la conception, l’exécution et la gestion d’une variété de stratégies actives distinctes, tout en conscient que la rémunération de la caisse est adéquate pour les coûts et les risques que nous assumons. Nous complétons nos portefeuilles de placement à l’aide de nos stratégies d’équilibrage, qui nous permettent de maintenir et de rééquilibrer périodiquement les portefeuilles en fonction de leurs séries cibles d’expositions diversifiées.

Sur une base continue, nous mesurons systématiquement la valeur créée par chaque étape clé de notre processus décisionnel entourant les placements. Cela nous permet d’évaluer objectivement les facteurs sous-jacents de nos rendements ainsi que les risques et les coûts nécessaires pour produire ces rendements. Nous croyons que cela nous aide à mieux comprendre comment nos décisions passées ont généré de la valeur et nous permet de prendre de meilleures décisions à l’avenir.

Notre stratégie en matière de recrutement est tout aussi rigoureuse. Nous attirons et conservons des talents diversifiés de calibre mondial. Nous cherchons également à offrir des niveaux de rémunération concurrentiels grâce à une composante importante liée au rendement des placements à l’échelle de la caisse, du service et du groupe. Notre cadre de rémunération est conçu pour corréler les primes de rendement du personnel à la réalisation de notre mandat et de notre stratégie à long terme, tout en tenant compte de notre tolérance aux différents types de risques dans notre quête de rendements à valeur ajoutée.

L’OIRPC investit, au moyen de ses stratégies actives et de ses stratégies d’équilibrage, dans un large éventail de catégories d’actif à l’échelle mondiale. Nos stratégies d’équilibrage procurent de la liquidité, une exposition diversifiée aux marchés mondiaux et un rééquilibrage de nos expositions cibles. Elles sont très évolutives et peuvent être gérées à moindre coût par rapport à nos stratégies actives qui cherchent à générer des rendements à valeur ajoutée grâce à la sélection des placements. Nos stratégies actives tirent parti de tous nos avantages comparatifs et de nos compétences en matière de placement pour obtenir des rendements corrigés du risque qui dépassent ceux que nous pouvons obtenir en investissant dans un indice boursier public. La caisse est conçue et structurée de manière à remplir notre mandat d’origine législative et à maximiser les rendements sans risque de perte indu à long terme, au mieux des intérêts des cotisants et des bénéficiaires du RPC.