À moins qu’il ne soit question de hockey ou de sirop d’érable, les Canadiens tendent généralement vers la modestie. Toutefois, après avoir créé l’un des modèles de caisse de retraite les plus efficaces au monde, notre pays a de quoi se vanter.

Même s’il n’est que le 38e pays en importance sur le plan de la population, le Canada occupe la troisième place en ce qui a trait à la richesse des caisses de retraite.1 Fait remarquable, en 2021, le Canada comptait huit des 100 plus importantes caisses de retraite du monde, dont la caisse du Régime de pensions du Canada (RPC), qui est le septième fonds de pension en importance à l’échelle mondiale.2

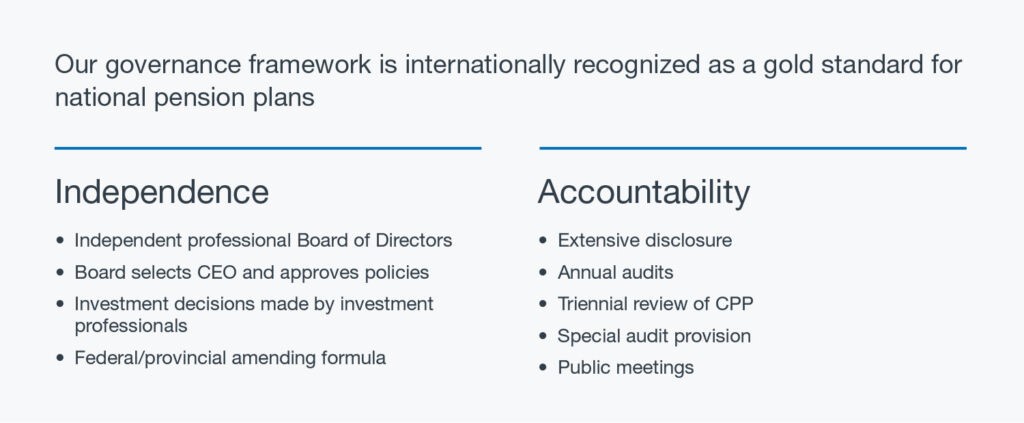

Nous sommes l’un des rares pays du monde à avoir une caisse de retraite solvable, et celle-ci est l’une des plus performantes du monde. La caisse du RPC, que l’Office d’investissement du Régime de pensions du Canada (OIRPC), ou Investissements RPC, a pour mandat de gérer, a été nommée la mieux classée du monde en matière de gouvernance et figure parmi les meilleures en ce qui concerne la transparence et les coûts.3

Selon le rapport annuel de 2021 de Global SWF, « [Le Canada] n’est que la neuvième économie mondiale, mais son système de retraite est l’un des plus avancés, sinon LE plus avancé du monde. »

Ce qui nous distingue à l’échelle mondiale, c’est notre approche typiquement canadienne de la gestion des caisses de retraite.

Comment fonctionne-t-elle?

Au Canada, de nombreuses caisses de retraite ont des divisions d’investissement distinctes qui agissent comme des entités indépendantes pour gérer le capital et constituer un patrimoine. Ce modèle comprend des portefeuilles gérés à l’interne et des placements directs dans des actifs privés.

Plutôt que de recourir exclusivement à des gestionnaires externes, les décisions de placement sont éclairées par des équipes d’experts internes et externes, ce qui permet de réaliser des économies tout en assurant la diversité des points de vue. Les placements sont généralement effectués dans des actifs diversifiés autres que des actions et des obligations, notamment des sociétés fermées, des biens immobiliers et des infrastructures. Ces occasions ne sont normalement pas à la portée des petits investisseurs.

Investissements RPC investit les fonds dont elle n’a pas un besoin immédiat pour verser des prestations dans le but de faire fructifier la caisse pour les travailleurs canadiens. Notre approche de placement prudente et patiente cible de solides rendements en vue d’une croissance stable à long terme.

En mettant en commun le capital des millions de cotisants au RPC à l’échelle du pays, nous sommes en mesure de tirer pleinement parti de notre taille et de notre envergure, ce qui crée une puissance mondiale en matière de placement. L’union des Canadiens fait notre force en nous permettant de partager les risques et les avantages qui découlent de l’investissement de notre argent durement gagné.

De Wall Street à Main Street, le monde a remarqué notre succès. Les gestionnaires de caisses de retraite canadiennes, dont Investissements RPC, ont été qualifiés de « révolutionnaires à l’érable » en raison de leur approche distincte et efficace en matière de gestion de caisses de retraite, ce qui leur a valu les éloges d’experts du secteur.

« L’OIRPC est une autorité de placement redoutable », pouvait-on lire dans The Economist en 2019. « Son rendement dépasse les frontières du Canada non seulement du fait de ses actifs mondiaux, mais également parce que plusieurs autres pays, en raison du vieillissement de leur population et de leurs régimes de retraite inadéquatement capitalisés, pourraient vouloir s’en inspirer ».

Mais comme dans la plupart des cas, cette réussite n’a pas eu lieu du jour au lendemain.

En 1966, lorsque le RPC a été créé, son but était d’offrir aux travailleurs canadiens une solide assise financière à la retraite. À l’époque, il y avait suffisamment de travailleurs pour que le RPC repose uniquement sur des cotisations.

Au fil de l’évolution de la démographie et de l’économie du Canada, la caisse du RPC a, elle aussi, évolué. La baisse du taux de natalité, l’augmentation de l’espérance de vie, la diminution du nombre de travailleurs et le fait que les taux de cotisation n’aient pas augmenté pour compenser ces changements ont eu de graves répercussions sur les finances du RPC. Comme l’illustre le rapport de 1995 de l’Actuaire en chef, dans les années 1990, la caisse du RPC, qui était à court d’argent, déclenchait des signaux d’alarme. Cet état de fait a été communiqué au ministre des Finances du Canada de l’époque, Paul Martin.

Selon M. Martin, « Ce qu’il se produisait, c’est que les primes étaient nettement insuffisantes pour couvrir le versement des prestations ». « La caisse de retraite a donc commencé à enregistrer un déficit de plus en plus important. » Selon le rapport de l’Actuaire en chef, si aucun changement n’était apporté, la caisse du RPC serait épuisée à la fin de 2015.

En 1997, les gouvernements fédéral et provinciaux ont accepté que l’on effectue d’importantes réformes à l’égard du RPC, notamment en augmentant les taux de cotisation. Ils ont également créé un office d’investissement indépendant pour gérer et bâtir la caisse du RPC au nom des travailleurs canadiens. Ils ont uni leurs efforts pour se fixer un objectif commun : assurer la sécurité des retraites pour les générations futures de Canadiens.

« Au lieu de susciter d’importantes controverses au Canada, [le RPC] est devenu un symbole de confiance pour les jeunes et les aînés canadiens », explique M. Martin.

En 2006, Investissements RPC a décidé d’adopter une stratégie de gestion active pour contribuer à améliorer les rendements dégagés par la caisse du RPC. Cette décision a permis à nos investisseurs de rechercher des occasions de rendements à long terme supérieurs à ceux du marché afin de gérer la caisse dans l’intérêt des cotisants et des bénéficiaires.

Cette décision a contribué à faire passer les actifs de la caisse du RPC de 100 milliards de dollars en 2006 à plus de 570 milliards de dollars en 2023. Aujourd’hui, Investissements RPC détient des placements dans 55 pays, ce qui, comme l’indiquent les résultats du deuxième trimestre de l’exercice 2024, se traduit par un revenu net cumulatif de 311 milliards de dollars sur 10 ans et un rendement net annualisé de 9,6 %.

L’objectif d’Investissements RPC est clair : maximiser les rendements à long terme sans risque de perte indu. De plus, nous investissons sous la supervision d’un conseil d’administration indépendant et nos décisions ne font l’objet d’aucune ingérence politique. Nous pouvons ainsi saisir les meilleures occasions de placement dans le monde.

La nature durable du RPC et de sa caisse, notre gouvernance, notre culture et nos choix stratégiques distinguent Investissements RPC de nombreux autres grands investisseurs institutionnels. Ensemble, ces avantages comparatifs nous rendent plus concurrentiels à l’échelle mondiale et maximisent les rendements à long terme de la caisse du RPC.

Le risque financier le plus important auquel nous sommes tous confrontés est le manque d’épargne à la retraite. Comme les Canadiens n’ont jamais vécu aussi longtemps, il est important que nos finances nous permettent de maintenir notre niveau de vie. Il est rassurant pour les Canadiens de savoir que le RPC sera là pour leur offrir un soutien financier à la retraite. Tout le monde n’a pas cette chance.

Aux États-Unis, la sécurité sociale verse des prestations de retraite aux bénéficiaires admissibles, mais ses fonds devraient être épuisés d’ici 2035, ce qui priver des millions d’Américains de fonds suffisant à la retraite. Certains pays développés comme la Corée du Sud, le Japon et le Royaume-Uni font également face à leurs propres problèmes par rapport aux prestations de retraite. C’est peut-être pour cela que certains craignent que, malgré le succès du RPC, le Canada puisse être confronté à une situation semblable.

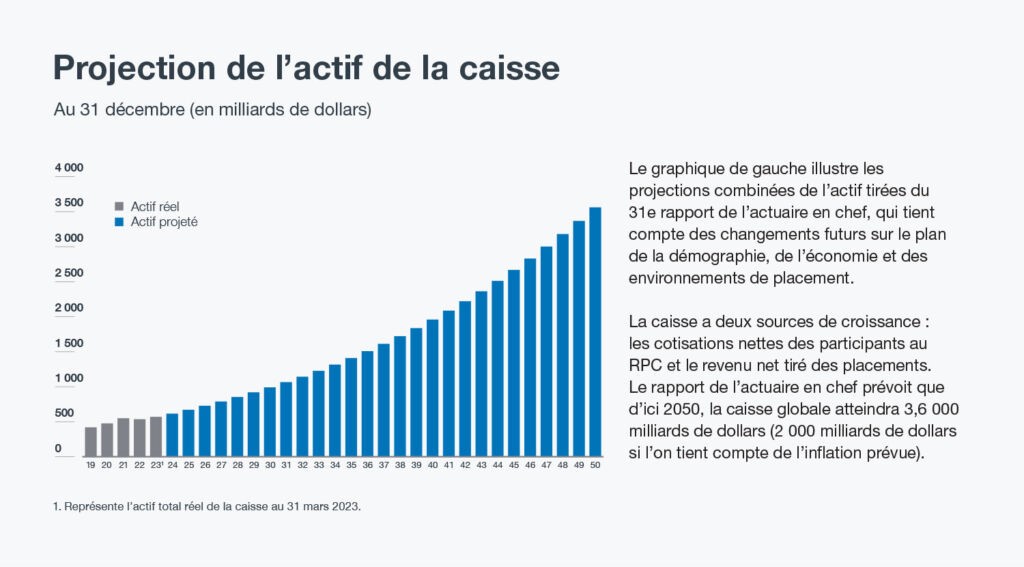

Toutefois, tous les trois ans, le Bureau de l’actuaire en chef du Canada, un organisme fédéral indépendant, évalue l’état du régime. L’examen le plus récent, qui a été effectué en décembre 2022, conclut que le RPC demeurera viable pendant 75 ans et au-delà.

Notre modèle de fonds de pension a bien des qualités. Il offre à des millions de personnes l’aide financière solide et fiable dont elles ont besoin à la retraite et vise à leur procurer des prestations aujourd’hui, demain et pendant des décennies. Il a été conçu par des Canadiens, pour les Canadiens. Et il fonctionne vraiment.

À moins qu’il ne soit question de hockey ou de sirop d’érable, les Canadiens tendent généralement vers la modestie. Toutefois, après avoir créé l’un des modèles de caisse de retraite les plus efficaces au monde, notre pays a de quoi se vanter. Même s’il n’est que le 38e pays en importance sur le plan de la population, le Canada occupe la troisième place en ce qui a trait à la richesse des caisses de retraite.1 Fait remarquable, en 2021, le Canada comptait huit des 100 plus importantes caisses de retraite du monde, dont la caisse du Régime de pensions du Canada (RPC), qui est le septième fonds de pension en importance à l’échelle mondiale.2 Nous sommes l’un des rares pays du monde à avoir une caisse de retraite solvable, et celle-ci est l’une des plus performantes du monde. La caisse du RPC, que l’Office d’investissement du Régime de pensions du Canada (OIRPC), ou Investissements RPC, a pour mandat de gérer, a été nommée la mieux classée du monde en matière de gouvernance et figure parmi les meilleures en ce qui concerne la transparence et les coûts.3 Selon le rapport annuel de 2021 de Global SWF, « [Le Canada] n’est que la neuvième économie mondiale, mais son système de retraite est l’un des plus avancés, sinon LE plus avancé du monde. » Ce qui nous distingue à l’échelle mondiale, c’est notre approche typiquement canadienne de la gestion des caisses de retraite. Comment fonctionne-t-elle? Au Canada, de nombreuses caisses de retraite ont des divisions d’investissement distinctes qui agissent comme des entités indépendantes pour gérer le capital et constituer un patrimoine. Ce modèle comprend des portefeuilles gérés à l’interne et des placements directs dans des actifs privés. Plutôt que de recourir exclusivement à des gestionnaires externes, les décisions de placement sont éclairées par des équipes d’experts internes et externes, ce qui permet de réaliser des économies tout en assurant la diversité des points de vue. Les placements sont généralement effectués dans des actifs diversifiés autres que des actions et des obligations, notamment des sociétés fermées, des biens immobiliers et des infrastructures. Ces occasions ne sont normalement pas à la portée des petits investisseurs. Investissements RPC investit les fonds dont elle n’a pas un besoin immédiat pour verser des prestations dans le but de faire fructifier la caisse pour les travailleurs canadiens. Notre approche de placement prudente et patiente cible de solides rendements en vue d’une croissance stable à long terme. En mettant en commun le capital des millions de cotisants au RPC à l’échelle du pays, nous sommes en mesure de tirer pleinement parti de notre taille et de notre envergure, ce qui crée une puissance mondiale en matière de placement. L’union des Canadiens fait notre force en nous permettant de partager les risques et les avantages qui découlent de l’investissement de notre argent durement gagné. De Wall Street à Main Street, le monde a remarqué notre succès. Les gestionnaires de caisses de retraite canadiennes, dont Investissements RPC, ont été qualifiés de « révolutionnaires à l’érable » en raison de leur approche distincte et efficace en matière de gestion de caisses de retraite, ce qui leur a valu les éloges d’experts du secteur. « L’OIRPC est une autorité de placement redoutable », pouvait-on lire dans The Economist en 2019. « Son rendement dépasse les frontières du Canada non seulement du fait de ses actifs mondiaux, mais également parce que plusieurs autres pays, en raison du vieillissement de leur population et de leurs régimes de retraite inadéquatement capitalisés, pourraient vouloir s’en inspirer ». Mais comme dans la plupart des cas, cette réussite n’a pas eu lieu du jour au lendemain. Les débuts En 1966, lorsque le RPC a été créé, son but était d’offrir aux travailleurs canadiens une solide assise financière à la retraite. À l’époque, il y avait suffisamment de travailleurs pour que le RPC repose uniquement sur des cotisations. Au fil de l’évolution de la démographie et de l’économie du Canada, la caisse du RPC a, elle aussi, évolué. La baisse du taux de natalité, l’augmentation de l’espérance de vie, la diminution du nombre de travailleurs et le fait que les taux de cotisation n’aient pas augmenté pour compenser ces changements ont eu de graves répercussions sur les finances du RPC. Comme l’illustre le rapport de 1995 de l’Actuaire en chef, dans les années 1990, la caisse du RPC, qui était à court d’argent, déclenchait des signaux d’alarme. Cet état de fait a été communiqué au ministre des Finances du Canada de l’époque, Paul Martin. Selon M. Martin, « Ce qu’il se produisait, c’est que les primes étaient nettement insuffisantes pour couvrir le versement des prestations ». « La caisse de retraite a donc commencé à enregistrer un déficit de plus en plus important. » Selon le rapport de l’Actuaire en chef, si aucun changement n’était apporté, la caisse du RPC serait épuisée à la fin de 2015. En 1997, les gouvernements fédéral et provinciaux ont accepté que l’on effectue d’importantes réformes à l’égard du RPC, notamment en augmentant les taux de cotisation. Ils ont également créé un office d’investissement indépendant pour gérer et bâtir la caisse du RPC au nom des travailleurs canadiens. Ils ont uni leurs efforts pour se fixer un objectif commun : assurer la sécurité des retraites pour les générations futures de Canadiens. « Au lieu de susciter d’importantes controverses au Canada, [le RPC] est devenu un symbole de confiance pour les jeunes et les aînés canadiens », explique M. Martin. En 2006, Investissements RPC a décidé d’adopter une stratégie de gestion active pour contribuer à améliorer les rendements dégagés par la caisse du RPC. Cette décision a permis à nos investisseurs de rechercher des occasions de rendements à long terme supérieurs à ceux du marché afin de gérer la caisse dans l’intérêt des cotisants et des bénéficiaires. Cette décision a contribué à faire passer les actifs de la caisse du RPC de 100 milliards de dollars en 2006 à plus de 570 milliards de dollars en 2023. Aujourd’hui, Investissements RPC détient des placements dans 55 pays, ce qui, comme l’indiquent les résultats du deuxième trimestre de l’exercice 2024, se traduit par un revenu net cumulatif de 311 milliards de dollars sur 10 ans et un rendement net annualisé de 9,6 %. Ce qui distingue le RPC L’objectif d’Investissements RPC est clair : maximiser les rendements à long terme sans risque de perte indu. De plus, nous investissons sous la supervision d’un conseil d’administration indépendant et nos décisions ne font l’objet d’aucune ingérence politique. Nous pouvons ainsi saisir les meilleures occasions de placement dans le monde. La nature durable du RPC et de sa caisse, notre gouvernance, notre culture et nos choix stratégiques distinguent Investissements RPC de nombreux autres grands investisseurs institutionnels. Ensemble, ces avantages comparatifs nous rendent plus concurrentiels à l’échelle mondiale et maximisent les rendements à long terme de la caisse du RPC. Uniquement canadien Le risque financier le plus important auquel nous sommes tous confrontés est le manque d’épargne à la retraite. Comme les Canadiens n’ont jamais vécu aussi longtemps, il est important que nos finances nous permettent de maintenir notre niveau de vie. Il est rassurant pour les Canadiens de savoir que le RPC sera là pour leur offrir un soutien financier à la retraite. Tout le monde n’a pas cette chance. Aux États-Unis, la sécurité sociale verse des prestations de retraite aux bénéficiaires admissibles, mais ses fonds devraient être épuisés d’ici 2035, ce qui priver des millions d’Américains de fonds suffisant à la retraite. Certains pays développés comme la Corée du Sud, le Japon et le Royaume-Uni font également face à leurs propres problèmes par rapport aux prestations de retraite. C’est peut-être pour cela que certains craignent que, malgré le succès du RPC, le Canada puisse être confronté à une situation semblable. Toutefois, tous les trois ans, le Bureau de l’actuaire en chef du Canada, un organisme fédéral indépendant, évalue l’état du régime. L’examen le plus récent, qui a été effectué en décembre 2022, conclut que le RPC demeurera viable pendant 75 ans et au-delà. Notre modèle de fonds de pension a bien des qualités. Il offre à des millions de personnes l’aide financière solide et fiable dont elles ont besoin à la retraite et vise à leur procurer des prestations aujourd’hui, demain et pendant des décennies. Il a été conçu par des Canadiens, pour les Canadiens. Et il fonctionne vraiment. 1 Thinking Ahead Institute 2023 Global Pension Assets Study2 Thinking Ahead Institute and Pensions & Investments 2022 Global top 300 pension funds joint study3 Top1000funds.com and CEM Benchmarking 2023 Global Pension Transparency Benchmark