Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Voici les faits saillants du deuxième trimestre :

- Bénéfice net de 19,8 milliards de dollars généré pour la caisse

- Rendement net annualisé sur 10 exercices record de 11,6 pour cent

- Solides profits tirés des programmes d’actions de sociétés fermées

TORONTO (ONTARIO) (le 12 novembre 2021) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021, avec un actif net de 541,5 milliards de dollars, comparativement à 519,6 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif net de 21,9 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 19,8 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 2,1 milliards de dollars.

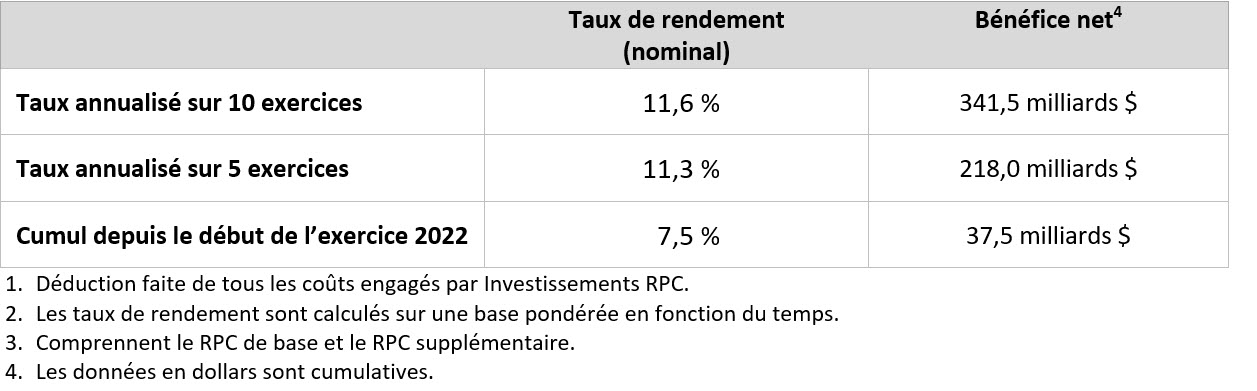

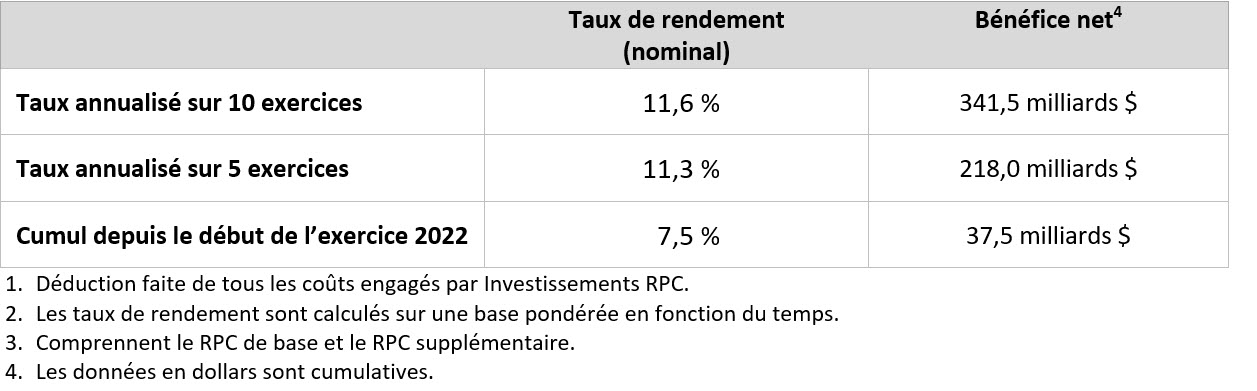

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 11,6 pour cent et de 11,3 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 3,8 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

Pour le premier semestre de l’exercice, la caisse a augmenté de 44,3 milliards de dollars, ce qui comprend un bénéfice net de 37,5 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, plus des cotisations nettes au RPC de 6,8 milliards de dollars. Pour la période considérée, la caisse a généré un rendement de 7,5 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

« Investissements RPC a obtenu des résultats solides au cours du trimestre, enregistrant un rendement net annualisé sur 10 exercices record de 11,6 pour cent, ce qui reflète les avantages que confèrent la diversification et la sélection des placements », a déclaré John Graham, président et chef de la direction d’Investissements RPC. « À mesure que nous nous remettons des répercussions de la pandémie mondiale, nos équipes continuent à exécuter les stratégies dans l’ensemble de l’organisation afin de générer une croissance durable à long terme pour la caisse. »

Ces résultats trimestriels de la caisse sont attribuables à l’accroissement de la valeur des programmes d’actions de sociétés fermées, à l’apport des actifs réels et des placements en instruments de crédit, ainsi qu’aux profits de change, puisque la caisse a tiré avantage de la reprise du dollar américain par rapport au dollar canadien. Les programmes d’actions de sociétés ouvertes sont demeurés stables.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC que les résultats trimestriels ou annuels.

Rendements sur 10 et cinq exercices1, 2, 3

(pour la période close le 30 septembre 2021)

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021 avec un actif net de 531,9 milliards de dollars, comparativement à 511,5 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 20,4 milliards de dollars est attribuable à un bénéfice net de 19,6 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 0,8 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 3,8 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021 avec un actif net de 9,6 milliards de dollars, comparativement à 8,1 milliards de dollars à la fin du trimestre précédent. Cette augmentation de 1,5 milliard de dollars de l’actif est attribuable à un bénéfice net de 193 millions de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC supplémentaire de 1,3 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 2,3 pour cent pour le trimestre.

Le RPC supplémentaire, qui a été créé en 2019, diffère du RPC de base quant aux cotisations, au profil de placement et aux niveaux de risque cibles en raison de la conception et de la capitalisation propres à chacun. Nous prévoyons ainsi que le rendement des placements de chacune de ces composantes différera chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen du compte supplémentaire du RPC sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 9,7 pour cent et de 9,0 pour cent, respectivement.

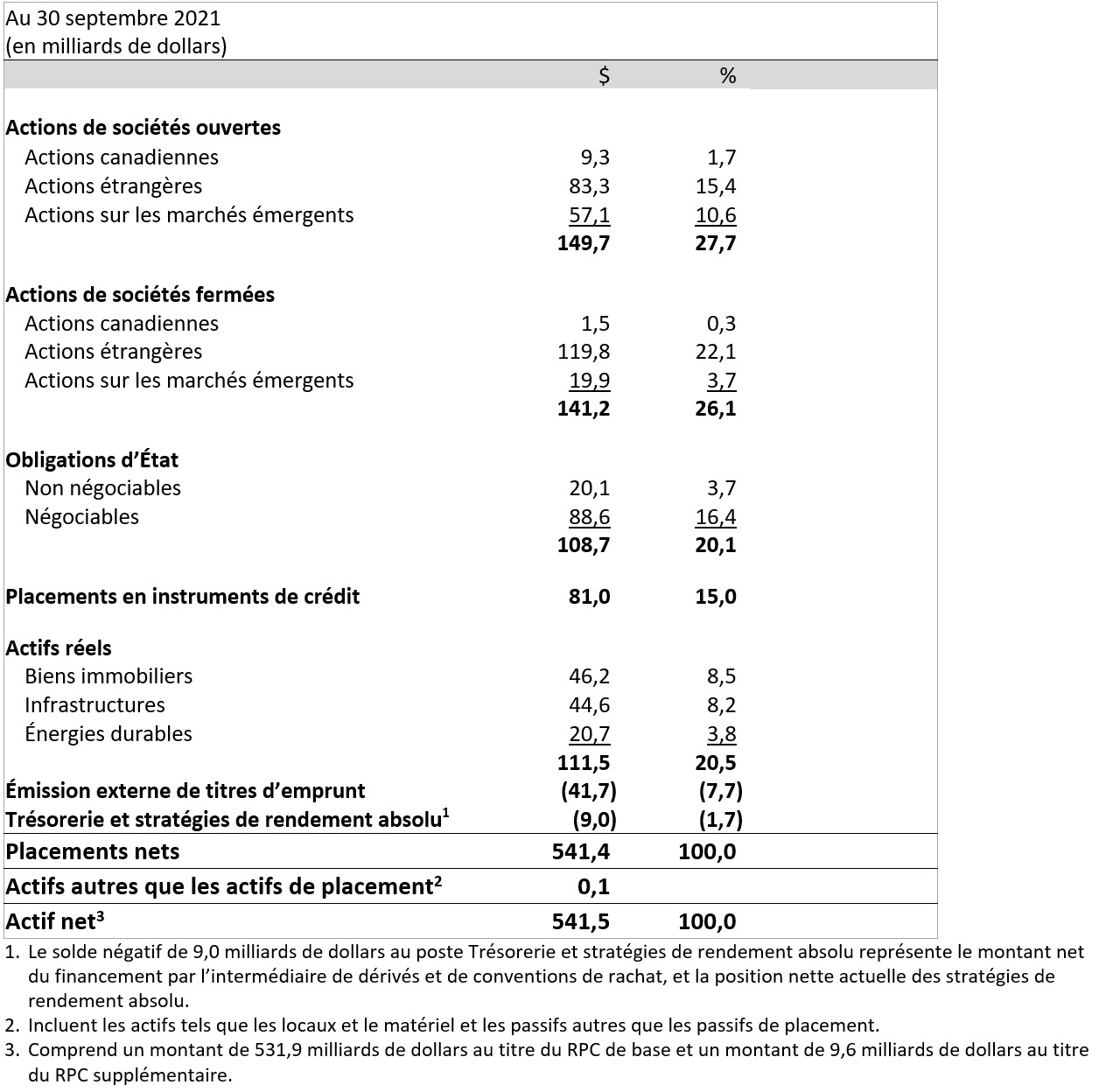

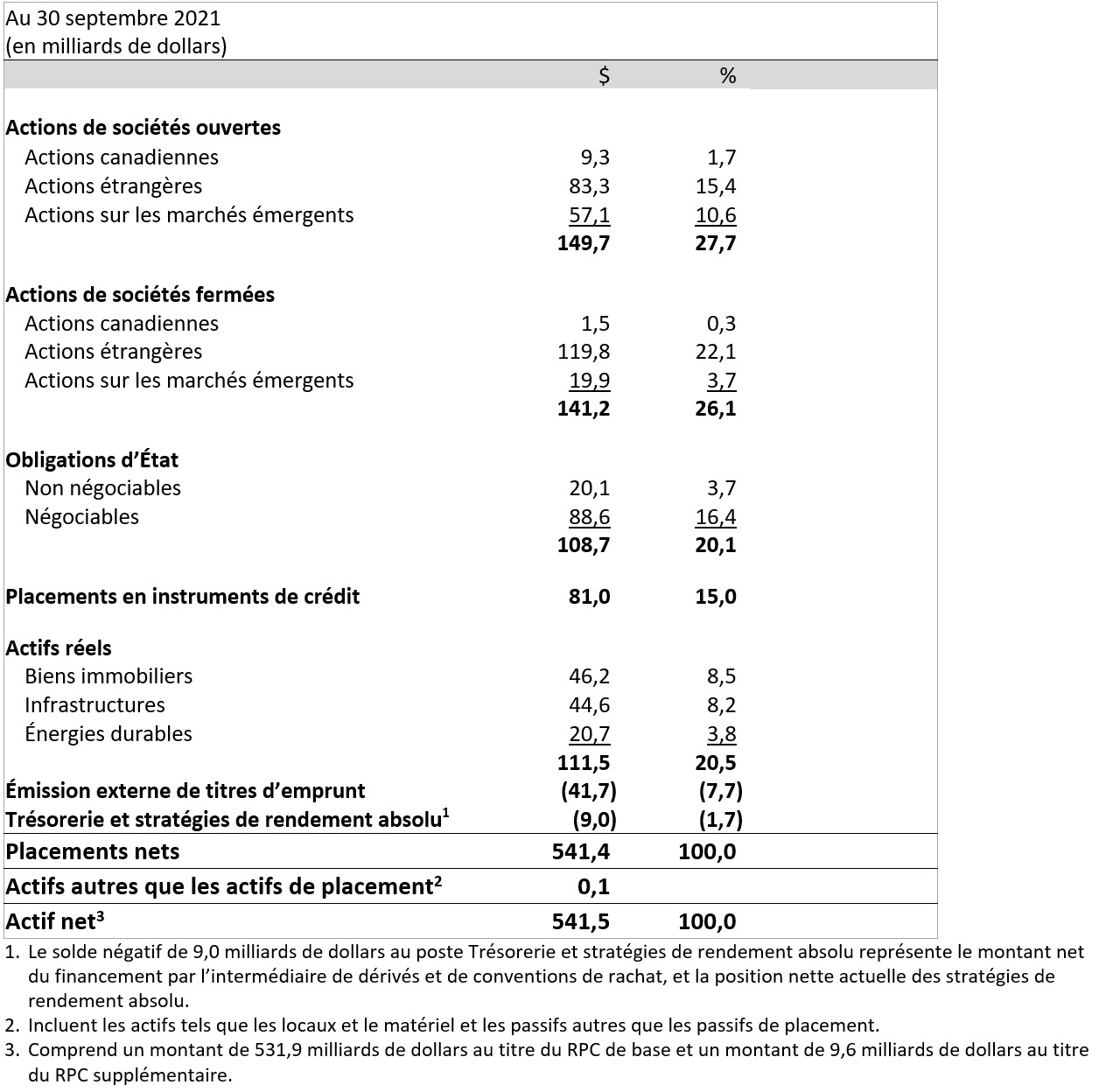

Diversification de la composition de l’actif

Voici les Faits saillants de l’exploitation :

Annonce de la direction

- Alain Carrier, directeur général principal et chef, Placements internationaux, a quitté l’organisme pour devenir chef de la direction d’une société de capital-investissement mondiale. Geoffrey Rubin, directeur général principal et stratège en chef des placements, assure provisoirement la supervision des activités internationales.

Faits nouveaux concernant l’organisme

- Deborah Orida a été nommée première chef du développement durable. À ce titre, elle mènera notre stratégie à l’égard des questions environnementales, sociales et de gouvernance dans l’ensemble de l’organisme, en accordant une attention particulière aux enjeux liés aux changements climatiques. Dans son rôle de chef du développement durable, Mme Orida verra à la mise en œuvre d’une feuille de route à l’échelle de l’organisme afin d’orienter prudemment les mesures assurant la viabilité de la caisse, au moment où l’économie mondiale se prépare à faire face aux changements climatiques. Mme Orida conservera son rôle de directrice générale principale et chef mondiale, Placements en actifs réels.

Faits saillants de nos activités de placement pour le deuxième trimestre :

Actions à gestion active

- Investissement d’un montant de 300 millions de dollars américains dans Sinch afin de soutenir l’acquisition de Pathwire, une plateforme de messagerie infonuagique de premier plan, pour un montant de 1,9 milliard de dollars américains, ce qui porte notre participation dans Sinch à 2 pour cent.

- Engagement à investir un montant de 50 millions de dollars américains dans Planet Labs, une société d’observation terrestre qui fournit des données sur la Terre, par l’entremise d’une participation dans la bonification de l’opération de placement privé dans une société ouverte visant dMY Technology Group, Inc. IV.

- Placement supplémentaire de 50 millions de dollars américains dans Databricks, une société de données, d’analytique et d’IA établie à San Francisco, dans le cadre du financement de 1,6 milliard de dollars de la série H. Nous avions précédemment investi 65 millions de dollars américains dans le financement de 1 milliard de dollars de la série G en février 2021.

- Investissement de 350 millions de dollars américains dans Advanced Drainage Systems, un des principaux fournisseurs de solutions de gestion de l’eau destinées au marché de la construction et de l’agriculture, ce qui porte notre participation dans la société à 4,6 pour cent.

- Investissement d’un montant de 198 millions de dollars canadiens dans Jazz Pharmaceuticals, une société biopharmaceutique axée sur le développement et la commercialisation de médicaments pour le traitement de troubles neurologiques et de cancers, notamment par l’obtention de droits d’exploitation aux termes d’accords de licence.

Placements en instruments de crédit

- Engagement à fournir un financement pouvant atteindre 500 millions de dollars américains à Prodigy Finance, un fournisseur de prêts d’études universitaires supérieures pour les étudiants étrangers fréquentant les meilleures institutions.

- Engagement à investir un montant de 300 millions de dollars américains dans Blackstone Life Sciences Yield, qui investira dans des flux de redevances sur des produits approuvés par la FDA et dans des occasions de titres de créance structurés avec des partenaires dans les secteurs des biotechnologies, des produits pharmaceutiques et des technologies médicales.

- Engagement à investir un montant de 115 millions de dollars canadiens dans le financement d’un portefeuille d’autoroutes à péage en fin de construction détenu par Dilip Buildcon Limited, un promoteur et exploitant d’actifs d’infrastructures en Inde coté en bourse.

- Conclusion d’un placement de 100 millions de dollars américains dans le financement par emprunt de OTG Management, un exploitant de concessions aéroportuaires présent dans 10 aéroports en Amérique du Nord.

- Engagement à investir un montant de 700 millions de dollars de Hong Kong (112 millions de dollars canadiens) dans un prêt à terme de premier rang consenti à Brooklyn, une société de vêtements de style streetwear établie à Hong Kong qui conçoit et vend au détail les marques BAPE et AAPE et en assure l’approvisionnement.

- Engagement à investir un montant de 325 millions de dollars américains dans le Essential Housing Fund II de Angelo Gordon, un fonds conçu pour fournir aux constructeurs de résidences un financement hors bilan leur permettant de regrouper des terrains prêts pour l’aménagement. Angelo Gordon est une société d’investissement dans l’immobilier et les instruments de crédit établie aux États-Unis.

Actions de sociétés fermées

- Engagement à investir un montant de 200 millions de dollars américains dans Clearlake Capital Partners VII. Clearlake est une société d’investissement exploitant des entreprises intégrées par l’intermédiaire de stratégies de capital-investissement, de crédit et d’autres stratégies connexes.

- Engagement à investir un montant de 325 millions de dollars américains dans Anchor Equity Partners Fund IV, une société coréenne de capital-investissement de taille moyenne axée sur les placements de consolidation avec prise de contrôle et les occasions de participations minoritaires importantes dans des sociétés en croissance.

- Engagement à investir un montant de 600 millions de dollars américains dans Baring Asia Private Equity Fund VIII, L.P. Baring Private Equity Asia est une société de capital-investissement panasiatique axée sur les rachats d’entreprises avec prise de contrôle et sur les participations minoritaires dans des sociétés en croissance.

- Engagement à investir 350 millions de dollars américains dans Carlyle Partners Fund VIII. Carlyle Partners est un gestionnaire de fonds d’actions de sociétés fermées établi aux États-Unis qui se concentre sur les occasions de rachat d’entreprises et sur les fonds d’actions de croissance.

- Engagement à investir 100 millions de dollars américains dans Kainos Capital Partners Fund III, L.P. Kainos est un gestionnaire de fonds du segment inférieur du marché intermédiaire qui investit dans les secteurs de l’alimentation et des biens de consommation courante.

- Investissement d’un montant de 120 millions de dollars américains dans Eruditus, une société indienne de technologies éducatives qui s’associe à des universités de premier plan à l’échelle mondiale pour offrir des cours en ligne de courte durée et d’autres programmes à une clientèle mondiale d’apprenants, ce qui s’est traduit par une participation de 3,8 pour cent dans la société.

- Investissement d’un montant de 35 millions de dollars américains dans le financement de série B de 440 millions de dollars de Laronde pour faire progresser le développement de sa plateforme eRNA et d’un large éventail de programmes dans diverses catégories thérapeutiques.

- En partenariat avec BC Partners, conclusion d’une entente visant l’acquisition de CeramTec, une entreprise mondiale de technologies médicales de premier plan spécialisée dans les composantes essentielles de céramique haute performance. Notre apport en capital dans CeramTec s’élèvera à environ 800 millions d’euros pour une participation de 50 pour cent dans la société.

- Investissement d’un montant de 15 millions de dollars américains dans le cycle de financement de série A+ de plus de 100 millions de dollars américains de QCraft. QCraft est une entreprise de véhicules autonomes.

- Investissement de 5 950 millions de roupies indiennes (98 millions de dollars canadiens) pour une participation de 24 pour cent dans l’entité détachée Zenex Animal Health India Private Limited, la division de santé animale de Cadila Healthcare qui fabrique et vend des produits de santé animale destinés au bétail et à la volaille.

Actifs réels

- Formation d’une coentreprise avec CSI Properties, à Hong Kong, en vue de réaménager un projet immobilier à usage mixte comprenant des locaux résidentiels et commerciaux à Kowloon, à Hong Kong, avec un engagement en capitaux propres de 169 millions de dollars canadiens.

Cession d’actifs :

- Vente de notre participation de 2,3 pour cent dans SBI Life Insurance Company, en Inde. Le produit net de la vente s’élève à environ 463 millions de dollars canadiens. Nous avions initialement investi dans la société en 2017.

- Vente de notre participation dans Velvet Energy, un producteur privé de pétrole léger de Montney qui exerce ses activités dans le nord-ouest de l’Alberta. Le produit net de la vente s’élève à 183 millions de dollars canadiens. Nous avions initialement investi dans Velvet Energy en 2017.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

- Engagement à investir 50 millions d’euros dans Summa Equity III. Summa Equity est un gestionnaire de fonds d’actions de sociétés fermées établi en Europe du Nord dont le mandat consiste à investir dans des sociétés axées sur les enjeux mondiaux.

- Formation d’une nouvelle coentreprise avec Round Hill Capital pour investir dans des logements pour étudiants en Europe continentale. Notre apport en capital initial totalisera 475 millions d’euros.

- Engagement à investir 110 milliards de yens (1,3 milliard de dollars canadiens) dans le nouveau partenariat GLP Japan Development Partners IV, notre quatrième partenariat de logistique moderne au Japon avec GLP.

- Annonce d’un investissement de 1,5 milliard de reales brésiliens (340 millions de dollars canadiens) visant à soutenir le regroupement d’actifs et l’inscription en bourse de plusieurs actifs énergétiques brésiliens par l’entremise de deux opérations distinctes afin de créer l’un des producteurs et négociants les plus importants dans le secteur de l’énergie au Brésil, en partenariat avec Votorantim S.A.

- Financement d’un montant de plus de 200 millions d’euros accordé à RFR, un propriétaire et exploitant immobilier expérimenté qui exerce ses activités aux États-Unis et en Allemagne.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt de plus de 20 millions de cotisants et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2021, la caisse totalisait 541,5 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

{:en}All figures in Canadian dollars unless otherwise noted.

Second-Quarter Highlights:

$19.8 billion in net income generated for the Fund

Record 10-year annualized net return of 11.6%

Strong gains from private equity programs

TORONTO, ON (November 12, 2021): Canada Pension Plan Investment Board (CPP Investments) ended its second quarter of fiscal 2022 on September 30, 2021, with net assets of $541.5 billion, compared to $519.6 billion at the end of the previous quarter.

The $21.9 billion increase in net assets for the quarter consisted of $19.8 billion in net income after all CPP Investments costs and $2.1 billion in net Canada Pension Plan (CPP) contributions.

The Fund, which includes the combination of the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net nominal returns of 11.6% and 11.3%, respectively. For the quarter, the Fund returned 3.8%, net of all CPP Investments costs.

For the six-month fiscal year-to-date period, the Fund increased by $44.3 billion consisting of $37.5 billion in net income after all CPP Investments costs, plus $6.8 billion in net CPP contributions. For the period, the Fund returned 7.5%, net of all CPP Investments costs.

“CPP Investments delivered strong results this quarter to achieve a record 10-year annualized net return of 11.6%, reflecting the benefits of diversification and investment selection,” said John Graham, President & Chief Executive Officer. “As we emerge from the impact of the global pandemic, our teams continue to execute across the organization to deliver sustainable long-term growth for the Fund.”

The Fund’s quarterly results were driven by an increase in the value of all private equity programs, contributions from real assets and credit investments and gains from foreign exchange as the Fund benefitted from a rebound in the U.S. dollar against the Canadian dollar. Public equity active programs were flat.

CPP Investments continues to build a portfolio designed to achieve a maximum rate of return without undue risk of loss, taking into account the factors that may affect the funding of the CPP and the CPP’s ability to meet its financial obligations. The CPP is designed to serve today’s contributors and beneficiaries while looking ahead to future decades and across multiple generations. Accordingly, long-term results are a more appropriate measure of CPP Investments’ performance compared to quarterly or annual cycles.

Fund 10- and Five-Year Returns1, 2, 3

(For the period ending September 30, 2021)

Performance of the Base and Additional CPP Accounts

The base CPP account ended its second quarter of fiscal 2022 on September 30, 2021, with net assets of $531.9 billion, compared to $511.5 billion at the end of the previous quarter. The $20.4 billion increase in assets consisted of $19.6 billion in net income after all costs and $0.8 billion in net base CPP contributions. The base CPP account achieved a 3.8% net return for the quarter.

The additional CPP account ended its second quarter of fiscal 2022 on September 30, 2021, with net assets of $9.6 billion, compared to $8.1 billion at the end of the previous quarter. The $1.5 billion increase in assets consisted of $193 million in net income after all costs and $1.3 billion in net additional CPP contributions. The additional CPP account achieved a 2.3% net return for the quarter.

The additional CPP, which began in 2019, differs in contributions, investment profile and risk targets from the base CPP because of the way each part is designed and funded. As such, we expect the investment performance of each part to be different.

Long-Term Sustainability

Every three years, the Office of the Chief Actuary of Canada conducts an independent review of the sustainability of the CPP over the next 75 years. In the most recent triennial review published in December 2019, the Chief Actuary reaffirmed that, as at December 31, 2018, both the base and additional CPP continue to be sustainable over the 75-year projection period at the legislated contribution rates.

The Chief Actuary’s projections are based on the assumption that, over the 75 years following 2018, the base CPP account will earn an average annual rate of return of 3.95% above the rate of Canadian consumer price inflation, after all costs. The corresponding assumption is that the additional CPP account will earn an average annual real rate of return of 3.38%.

The Fund, combining both the base CPP and additional CPP accounts, achieved 10-year and five-year annualized net real returns of 9.7% and 9.0%, respectively.

Diversified Asset Mix

Operational Highlights:

Executive announcement

Alain Carrier, Senior Managing Director and Head of International, left the organization to become CEO of a global private equity firm. Geoffrey Rubin, Senior Managing Director and Chief Investment Strategist, has assumed oversight for international operations on an interim basis.

Corporate development

Appointed Deborah Orida as our first Chief Sustainability Officer (CSO), responsible for our enterprise-wide approach to ESG initiatives, with a focus on climate change. As CSO, Ms. Orida will lead the execution of a roadmap for the organization to prudently navigate the Fund’s sustainability efforts as the world economy transitions to address climate change. Ms. Orida will maintain her role as Senior Managing Director and Global Head of Real Assets.

Second-Quarter Investment Highlights:

Active Equities

Invested US$300 million in Sinch to support the company’s US$1.9 billion acquisition of Pathwire, a leading cloud-based email delivery platform, bringing our ownership in Sinch to 2%.

Committed US$50 million in Planet Labs, an earth observation and data insights company, through participation in the expanded private investment in public equity (PIPE) transaction in dMY Technology Group, Inc. IV.

Made a follow-on investment of US$50 million in the $1.6 billion Series H funding of Databricks, a data, analytics and AI company based in San Francisco. We previously invested US$65 million in the company’s $1 billion Series G funding in February 2021.

Invested US$350 million in Advanced Drainage Systems, a leading provider of water management solutions for use in the construction and agriculture marketplace, increasing our ownership stake in the company to 4.6%.

Invested C$198 million in Jazz Pharmaceuticals, a biopharmaceutical company that develops, in-licenses and commercializes drugs for the treatment of neurological disorders and oncology.

Credit Investments

Committed to provide up to US$500 million in financing to Prodigy Finance, a provider of postgraduate student loans for international students attending top schools.

Committed US$300 million to Blackstone Life Sciences Yield, which will invest in royalty streams on FDA-approved products and structured credit opportunities with biotechnology, pharmaceutical and MedTech partners.

Committed C$115 million to the financing of a portfolio of late-stage construction toll-roads owned by Dilip Buildcon Limited, a publicly traded developer and operator of infrastructure assets in India.

Completed a US$100 million investment in the debt financing for OTG Management, an airport concessions operator with locations across 10 airports in North America.

Committed HK$700 million (C$112 million) to an investment in the first lien term loan of Brooklyn, a Hong Kong-based streetwear apparel company that designs, sources and retails the BAPE and AAPE brands.

Committed US$325 million to Angelo Gordon’s Essential Housing Fund II, a fund designed to provide off-balance sheet financing for homebuilders to enable them to assemble development-ready land. Angelo Gordon is a U.S. credit and real estate investor.

Private Equity

Committed US$200 million to Clearlake Capital Partners VII. Clearlake is an investment firm operating integrated businesses across private equity, credit and other related strategies.

Committed US$325 million to Anchor Equity Partners Fund IV, a Korean mid-market PE firm focused on control-oriented consolidation investments and significant minority growth stage opportunities.

Committed US$600 million to the Baring Asia Private Equity Fund VIII, L.P. Baring Private Equity Asia is a pan-Asian private equity investment firm focusing on control buyouts and minority growth investments.

Committed US$350 million to Carlyle Partners Fund VIII. Carlyle Partners is a U.S.-based private equity manager focused on buyout and growth equity opportunities.

Committed US$100 million to Kainos Capital Partners Fund III, L.P. Kainos is a lower middle-market manager focused on investing in the food and consumer staples industries.

Invested US$120 million into Eruditus, an Indian Ed-Tech company that partners with top-tier universities worldwide to deliver online short courses and other programs to a global learner base, resulting in a 3.8% stake in the company.

Invested US$35 million in Laronde’s $440 million Series B financing to advance the development of its eRNA platform and a broad range of programs across a number of therapeutic categories.

Agreed to jointly acquire CeramTec, a leading global MedTech business specializing in critical high-performance ceramic components, alongside BC Partners. Our capital contribution in CeramTec will be approximately €800 million for a 50% stake in the company.

Invested US$15 million in QCraft’s US$100+ million Series A+ funding round. QCraft is an autonomous vehicle company.

Invested INR 5,950 million (C$98 million) for a 24% stake in the carve-out Zenex Animal Health India Private Limited, the animal health division of Cadila Healthcare that manufactures and sells animal health products for livestock and poultry.

Real Assets

Entered into a joint venture with CSI Properties in Hong Kong to redevelop a mixed-use real estate project comprising residential and commercial spaces in Kowloon, Hong Kong with an equity commitment of C$169 million.

Asset Dispositions:

Sold our 2.3% stake in SBI Life Insurance Company in India. Net proceeds from the sale were approximately C$463 million. We initially invested in the company in 2017.

Sold our stake in Velvet Energy, a privately held light-oil Montney producer with operations in north-west Alberta. Net proceeds from the sale were C$183 million. We initially invested in Velvet Energy in 2017.

Transaction Highlights Following the Quarter:

Committed €50 million to Summa Equity III. Summa Equity is a Nordic-based private equity manager with a mandate to invest in companies that address global challenges.

Entered a new joint venture with Round Hill Capital for investment in the purpose-built student accommodation sector across continental Europe. Our initial equity allocation will be €475 million.

Committed JPY 110 billion (C$1.3 billion) to the newly established GLP Japan Development Partners IV, our fourth modern logistics partnership in Japan with GLP.

Announced a BRL 1.5 billion (C$340 million) investment to support the asset consolidation and public listing of several Brazilian energy assets through two independent transactions to create one of Brazil’s largest energy producers and traders, in partnership with Votorantim S.A.

Provided over €200 million in financing to RFR, an experienced real estate owner and operator working across the United States and Germany.

About CPP Investments

Canada Pension Plan Investment Board (CPP Investments™) is a professional investment management organization that manages the Fund in the best interest of the more than 20 million contributors and beneficiaries of the Canada Pension Plan. In order to build diversified portfolios of assets, investments are made around the world in public equities, private equities, real estate, infrastructure and fixed income. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, San Francisco, São Paulo and Sydney, CPP Investments is governed and managed independently of the Canada Pension Plan and at arm’s length from governments. At September 30, 2021, the Fund totalled $541.5 billion. For more information, please visit www.cppinvestments.com or follow us on LinkedIn, Facebook or Twitter.

Disclaimer

Certain statements included in this press release constitute “forward-looking information” within the meaning of Canadian securities laws and “forward-looking statements” within the meaning of the United States Private Securities Litigation Reform Act of 1995 and other applicable United States safe harbors. All such forward-looking statements are made and disclosed in reliance upon the safe harbor provisions of applicable United States securities laws. Forward-looking information and statements include all information and statements regarding CPP Investments’ intentions, plans, expectations, beliefs, objectives, future performance, and strategy, as well as any other information or statements that relate to future events or circumstances and which do not directly and exclusively relate to historical facts. Forward-looking information and statements often but not always use words such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking information and statements are not historical facts but reflect CPP Investments’ current expectations regarding future results or events. The forward-looking information and statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPP Investments believes that the assumptions inherent in the forward-looking information and statements are reasonable, such statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPP Investments does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPP Investments’ website, LinkedIn, Facebook and Twitter are not a part of this press release. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB and other names, phrases, logos, icons, graphics, images, designs or other content used throughout the press release may be trade names, registered trademarks, unregistered trademarks, or other intellectual property of Canada Pension Plan Investment Board, and are used by Canada Pension Plan Investment Board and/or its affiliates under license. All rights reserved.{:}{:fr}Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Voici les faits saillants du deuxième trimestre :

Bénéfice net de 19,8 milliards de dollars généré pour la caisse

Rendement net annualisé sur 10 exercices record de 11,6 pour cent

Solides profits tirés des programmes d’actions de sociétés fermées

TORONTO (ONTARIO) (le 12 novembre 2021) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021, avec un actif net de 541,5 milliards de dollars, comparativement à 519,6 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif net de 21,9 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 19,8 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, et à des cotisations nettes au Régime de pensions du Canada (le RPC) de 2,1 milliards de dollars.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets nominaux annualisés sur 10 et sur cinq exercices de 11,6 pour cent et de 11,3 pour cent, respectivement. Pour le trimestre considéré, la caisse a généré un rendement de 3,8 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

Pour le premier semestre de l’exercice, la caisse a augmenté de 44,3 milliards de dollars, ce qui comprend un bénéfice net de 37,5 milliards de dollars, déduction faite de tous les coûts engagés par Investissements RPC, plus des cotisations nettes au RPC de 6,8 milliards de dollars. Pour la période considérée, la caisse a généré un rendement de 7,5 pour cent, déduction faite de tous les coûts engagés par Investissements RPC.

« Investissements RPC a obtenu des résultats solides au cours du trimestre, enregistrant un rendement net annualisé sur 10 exercices record de 11,6 pour cent, ce qui reflète les avantages que confèrent la diversification et la sélection des placements », a déclaré John Graham, président et chef de la direction d’Investissements RPC. « À mesure que nous nous remettons des répercussions de la pandémie mondiale, nos équipes continuent à exécuter les stratégies dans l’ensemble de l’organisation afin de générer une croissance durable à long terme pour la caisse. »

Ces résultats trimestriels de la caisse sont attribuables à l’accroissement de la valeur des programmes d’actions de sociétés fermées, à l’apport des actifs réels et des placements en instruments de crédit, ainsi qu’aux profits de change, puisque la caisse a tiré avantage de la reprise du dollar américain par rapport au dollar canadien. Les programmes d’actions de sociétés ouvertes sont demeurés stables.

Investissements RPC continue de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus, en tenant compte des facteurs pouvant avoir un effet sur le financement du RPC et sur sa capacité à s’acquitter de ses obligations financières. Le RPC est destiné à servir les intérêts des cotisants et des bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC que les résultats trimestriels ou annuels.

Rendements sur 10 et cinq exercices1, 2, 3

(pour la période close le 30 septembre 2021)

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021 avec un actif net de 531,9 milliards de dollars, comparativement à 511,5 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 20,4 milliards de dollars est attribuable à un bénéfice net de 19,6 milliards de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC de base de 0,8 milliard de dollars. Le compte de base du RPC a réalisé un rendement net de 3,8 pour cent pour le trimestre.

Le compte supplémentaire du RPC a clôturé le deuxième trimestre de l’exercice 2022 le 30 septembre 2021 avec un actif net de 9,6 milliards de dollars, comparativement à 8,1 milliards de dollars à la fin du trimestre précédent. Cette augmentation de 1,5 milliard de dollars de l’actif est attribuable à un bénéfice net de 193 millions de dollars, déduction faite de tous les coûts, et à des cotisations nettes au RPC supplémentaire de 1,3 milliard de dollars. Le compte supplémentaire du RPC a réalisé un rendement net de 2,3 pour cent pour le trimestre.

Le RPC supplémentaire, qui a été créé en 2019, diffère du RPC de base quant aux cotisations, au profil de placement et aux niveaux de risque cibles en raison de la conception et de la capitalisation propres à chacun. Nous prévoyons ainsi que le rendement des placements de chacune de ces composantes différera chaque trimestre.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada effectue un examen indépendant de la viabilité du RPC pour les 75 prochaines années. Dans le plus récent rapport triennal publié en décembre 2019, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2018, le RPC de base et le RPC supplémentaire demeurent viables, tout au long de la période de projection de 75 ans, selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC, déduction faite de tous les coûts, sera de 3,95 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2018. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle le taux de rendement réel annuel moyen du compte supplémentaire du RPC sera de 3,38 pour cent.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements réels nets annualisés sur 10 et sur cinq exercices de 9,7 pour cent et de 9,0 pour cent, respectivement.

Diversification de la composition de l’actif

Voici les Faits saillants de l’exploitation :

Annonce de la direction

Alain Carrier, directeur général principal et chef, Placements internationaux, a quitté l’organisme pour devenir chef de la direction d’une société de capital-investissement mondiale. Geoffrey Rubin, directeur général principal et stratège en chef des placements, assure provisoirement la supervision des activités internationales.

Faits nouveaux concernant l’organisme

Deborah Orida a été nommée première chef du développement durable. À ce titre, elle mènera notre stratégie à l’égard des questions environnementales, sociales et de gouvernance dans l’ensemble de l’organisme, en accordant une attention particulière aux enjeux liés aux changements climatiques. Dans son rôle de chef du développement durable, Mme Orida verra à la mise en œuvre d’une feuille de route à l’échelle de l’organisme afin d’orienter prudemment les mesures assurant la viabilité de la caisse, au moment où l’économie mondiale se prépare à faire face aux changements climatiques. Mme Orida conservera son rôle de directrice générale principale et chef mondiale, Placements en actifs réels.

Faits saillants de nos activités de placement pour le deuxième trimestre :

Actions à gestion active

Investissement d’un montant de 300 millions de dollars américains dans Sinch afin de soutenir l’acquisition de Pathwire, une plateforme de messagerie infonuagique de premier plan, pour un montant de 1,9 milliard de dollars américains, ce qui porte notre participation dans Sinch à 2 pour cent.

Engagement à investir un montant de 50 millions de dollars américains dans Planet Labs, une société d’observation terrestre qui fournit des données sur la Terre, par l’entremise d’une participation dans la bonification de l’opération de placement privé dans une société ouverte visant dMY Technology Group, Inc. IV.

Placement supplémentaire de 50 millions de dollars américains dans Databricks, une société de données, d’analytique et d’IA établie à San Francisco, dans le cadre du financement de 1,6 milliard de dollars de la série H. Nous avions précédemment investi 65 millions de dollars américains dans le financement de 1 milliard de dollars de la série G en février 2021.

Investissement de 350 millions de dollars américains dans Advanced Drainage Systems, un des principaux fournisseurs de solutions de gestion de l’eau destinées au marché de la construction et de l’agriculture, ce qui porte notre participation dans la société à 4,6 pour cent.

Investissement d’un montant de 198 millions de dollars canadiens dans Jazz Pharmaceuticals, une société biopharmaceutique axée sur le développement et la commercialisation de médicaments pour le traitement de troubles neurologiques et de cancers, notamment par l’obtention de droits d’exploitation aux termes d’accords de licence.

Placements en instruments de crédit

Engagement à fournir un financement pouvant atteindre 500 millions de dollars américains à Prodigy Finance, un fournisseur de prêts d’études universitaires supérieures pour les étudiants étrangers fréquentant les meilleures institutions.

Engagement à investir un montant de 300 millions de dollars américains dans Blackstone Life Sciences Yield, qui investira dans des flux de redevances sur des produits approuvés par la FDA et dans des occasions de titres de créance structurés avec des partenaires dans les secteurs des biotechnologies, des produits pharmaceutiques et des technologies médicales.

Engagement à investir un montant de 115 millions de dollars canadiens dans le financement d’un portefeuille d’autoroutes à péage en fin de construction détenu par Dilip Buildcon Limited, un promoteur et exploitant d’actifs d’infrastructures en Inde coté en bourse.

Conclusion d’un placement de 100 millions de dollars américains dans le financement par emprunt de OTG Management, un exploitant de concessions aéroportuaires présent dans 10 aéroports en Amérique du Nord.

Engagement à investir un montant de 700 millions de dollars de Hong Kong (112 millions de dollars canadiens) dans un prêt à terme de premier rang consenti à Brooklyn, une société de vêtements de style streetwear établie à Hong Kong qui conçoit et vend au détail les marques BAPE et AAPE et en assure l’approvisionnement.

Engagement à investir un montant de 325 millions de dollars américains dans le Essential Housing Fund II de Angelo Gordon, un fonds conçu pour fournir aux constructeurs de résidences un financement hors bilan leur permettant de regrouper des terrains prêts pour l’aménagement. Angelo Gordon est une société d’investissement dans l’immobilier et les instruments de crédit établie aux États-Unis.

Actions de sociétés fermées

Engagement à investir un montant de 200 millions de dollars américains dans Clearlake Capital Partners VII. Clearlake est une société d’investissement exploitant des entreprises intégrées par l’intermédiaire de stratégies de capital-investissement, de crédit et d’autres stratégies connexes.

Engagement à investir un montant de 325 millions de dollars américains dans Anchor Equity Partners Fund IV, une société coréenne de capital-investissement de taille moyenne axée sur les placements de consolidation avec prise de contrôle et les occasions de participations minoritaires importantes dans des sociétés en croissance.

Engagement à investir un montant de 600 millions de dollars américains dans Baring Asia Private Equity Fund VIII, L.P. Baring Private Equity Asia est une société de capital-investissement panasiatique axée sur les rachats d’entreprises avec prise de contrôle et sur les participations minoritaires dans des sociétés en croissance.

Engagement à investir 350 millions de dollars américains dans Carlyle Partners Fund VIII. Carlyle Partners est un gestionnaire de fonds d’actions de sociétés fermées établi aux États-Unis qui se concentre sur les occasions de rachat d’entreprises et sur les fonds d’actions de croissance.

Engagement à investir 100 millions de dollars américains dans Kainos Capital Partners Fund III, L.P. Kainos est un gestionnaire de fonds du segment inférieur du marché intermédiaire qui investit dans les secteurs de l’alimentation et des biens de consommation courante.

Investissement d’un montant de 120 millions de dollars américains dans Eruditus, une société indienne de technologies éducatives qui s’associe à des universités de premier plan à l’échelle mondiale pour offrir des cours en ligne de courte durée et d’autres programmes à une clientèle mondiale d’apprenants, ce qui s’est traduit par une participation de 3,8 pour cent dans la société.

Investissement d’un montant de 35 millions de dollars américains dans le financement de série B de 440 millions de dollars de Laronde pour faire progresser le développement de sa plateforme eRNA et d’un large éventail de programmes dans diverses catégories thérapeutiques.

En partenariat avec BC Partners, conclusion d’une entente visant l’acquisition de CeramTec, une entreprise mondiale de technologies médicales de premier plan spécialisée dans les composantes essentielles de céramique haute performance. Notre apport en capital dans CeramTec s’élèvera à environ 800 millions d’euros pour une participation de 50 pour cent dans la société.

Investissement d’un montant de 15 millions de dollars américains dans le cycle de financement de série A+ de plus de 100 millions de dollars américains de QCraft. QCraft est une entreprise de véhicules autonomes.

Investissement de 5 950 millions de roupies indiennes (98 millions de dollars canadiens) pour une participation de 24 pour cent dans l’entité détachée Zenex Animal Health India Private Limited, la division de santé animale de Cadila Healthcare qui fabrique et vend des produits de santé animale destinés au bétail et à la volaille.

Actifs réels

Formation d’une coentreprise avec CSI Properties, à Hong Kong, en vue de réaménager un projet immobilier à usage mixte comprenant des locaux résidentiels et commerciaux à Kowloon, à Hong Kong, avec un engagement en capitaux propres de 169 millions de dollars canadiens.

Cession d’actifs :

Vente de notre participation de 2,3 pour cent dans SBI Life Insurance Company, en Inde. Le produit net de la vente s’élève à environ 463 millions de dollars canadiens. Nous avions initialement investi dans la société en 2017.

Vente de notre participation dans Velvet Energy, un producteur privé de pétrole léger de Montney qui exerce ses activités dans le nord-ouest de l’Alberta. Le produit net de la vente s’élève à 183 millions de dollars canadiens. Nous avions initialement investi dans Velvet Energy en 2017.

Voici les faits saillants des transactions réalisées après la fin du trimestre :

Engagement à investir 50 millions d’euros dans Summa Equity III. Summa Equity est un gestionnaire de fonds d’actions de sociétés fermées établi en Europe du Nord dont le mandat consiste à investir dans des sociétés axées sur les enjeux mondiaux.

Formation d’une nouvelle coentreprise avec Round Hill Capital pour investir dans des logements pour étudiants en Europe continentale. Notre apport en capital initial totalisera 475 millions d’euros.

Engagement à investir 110 milliards de yens (1,3 milliard de dollars canadiens) dans le nouveau partenariat GLP Japan Development Partners IV, notre quatrième partenariat de logistique moderne au Japon avec GLP.

Annonce d’un investissement de 1,5 milliard de reales brésiliens (340 millions de dollars canadiens) visant à soutenir le regroupement d’actifs et l’inscription en bourse de plusieurs actifs énergétiques brésiliens par l’entremise de deux opérations distinctes afin de créer l’un des producteurs et négociants les plus importants dans le secteur de l’énergie au Brésil, en partenariat avec Votorantim S.A.

Financement d’un montant de plus de 200 millions d’euros accordé à RFR, un propriétaire et exploitant immobilier expérimenté qui exerce ses activités aux États-Unis et en Allemagne.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt de plus de 20 millions de cotisants et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 30 septembre 2021, la caisse totalisait 541,5 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.{:}