Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Performance du troisième trimestre1:

- Hausse de l’actif net de 7 milliards de dollars

- Rendement net annualisé sur 10 exercices de 10,0 pour cent

- Le 31e rapport actuariel confirme la viabilité financière du RPC

TORONTO (ONTARIO) (le 9 février 2023) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022, avec un actif net de 536 milliards de dollars, comparativement à 529 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif net de 7 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 10 milliards de dollars, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 3 milliards de dollars. Le montant des cotisations au RPC que reçoit Investissements RPC est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année.

Au cours de la période de cinq exercices incluant le troisième trimestre de l’exercice 2023, Investissements RPC a contribué à hauteur de 166 milliards de dollars au bénéfice net cumulatif de la caisse et, sur une période de 10 exercices, il a fourni un apport de 308 milliards de dollars à la caisse sur une base nette.

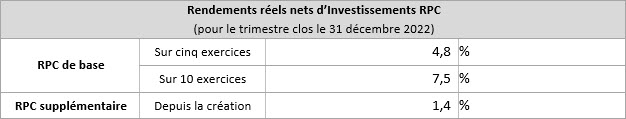

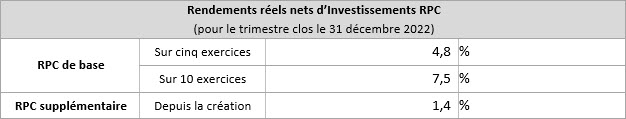

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets annualisés sur cinq et sur 10 exercices de 8,1 pour cent et de 10,0 pour cent, respectivement. Pour le trimestre, la caisse a généré un rendement net de 1,9 pour cent.

Pour les neuf premiers mois de l’exercice, la caisse a diminué de 3 milliards de dollars, ce qui comprend une baisse de 12 milliards de dollars de l’actif net, plus des cotisations nettes au RPC de 9 milliards de dollars. Pour cette période, la caisse a généré un rendement net négatif de 2,2 pour cent.

« Notre portefeuille diversifié a enregistré des gains au cours du trimestre à la suite d’une reprise sur les marchés boursiers, alors que la valeur de nos actifs privés est demeurée relativement stable. Malgré les turbulences économiques qui persistent à l’échelle mondiale, notre stratégie de gestion active nous a permis de surclasser les marchés au cours des neuf premiers mois de notre exercice », a déclaré John Graham, président et chef de la direction. « Bien que nous nous attendions à ce que ces pressions sur le marché se poursuivent en 2023, notre portefeuille résilient continue d’afficher de solides résultats à long terme. »

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022 avec un actif net de 517 milliards de dollars, comparativement à 512 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 5 milliards de dollars est attribuable à un bénéfice net de 10 milliards de dollars, moins des sorties nettes de trésorerie du RPC de base de 4 milliards de dollars. Le compte de base du RPC a généré un rendement net de 1,9 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 8,1 pour cent.

Le compte supplémentaire du RPC a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022 avec un actif net de 19 milliards de dollars, comparativement à 17 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 2 milliards de dollars est attribuable à un bénéfice net de 209 millions de dollars et à des cotisations nettes au RPC supplémentaire de 1 milliard de dollars. Le compte supplémentaire du RPC a généré un rendement net de 1,2 pour cent pour le trimestre, et un rendement net annualisé de 5,0 pour cent depuis sa création en 2019.

Le RPC supplémentaire a été conçu en fonction d’un cadre législatif de financement et d’un taux de cotisation différents de ceux du RPC de base. Compte tenu des différences dans leur conception respective, le RPC supplémentaire présente un profil de risque de marché et un profil de placement différents depuis sa création en 2019. En raison de ces différences, nous nous attendons à ce que la performance du RPC supplémentaire diffère, de façon générale, de celle du RPC de base.

De plus, en raison des différences dans leur profil de cotisations nettes, l’actif du compte supplémentaire du RPC devrait également croître beaucoup plus rapidement que celui du compte de base du RPC.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada (le BAC), un organisme fédéral indépendant qui vérifie les coûts futurs du RPC, évalue la viabilité financière du RPC à long terme. Dans le plus récent rapport triennal publié en décembre 2022, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2021, le RPC de base et le RPC supplémentaire demeurent viables à long terme selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC sera de 3,69 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2021. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle son taux de rendement réel annuel moyen sera de 3,27 pour cent.

« À la suite de son plus récent examen, l’actuaire en chef a conclu que le Régime de pensions du Canada demeure viable à long terme aux taux de cotisation actuels. Il est particulièrement important, en période d’incertitude économique, que les cotisants, cotisantes et bénéficiaires sachent que la caisse du RPC sera là pour établir une base solide sur laquelle les générations actuelles et futures pourront se constituer un revenu de retraite », a ajouté M. Graham. « Le rapport indique notamment que, grâce au rendement solide offert par les placements sur une période de trois ans, soit de 2018 à 2021, le revenu de placement a, en 2021, excédé de plus de 100 milliards de dollars les prévisions du rapport précédent. »

Investissements RPC s’assure de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus et compte tenu des facteurs pouvant avoir un effet sur le financement du RPC ainsi que sur sa capacité à verser les prestations de retraite courantes. Le RPC est destiné à servir les intérêts des cotisants, cotisantes et bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC et de la viabilité du régime.

Faits saillants de l’exploitation :

Nomination au conseil d’administration

- Nous avons accueilli Judith Athaide au sein du conseil d’administration. Mme Athaide, qui a été nommée en novembre 2022, est présidente et chef de la direction de l’entreprise The Cogent Group Inc. et administratrice de sociétés. Auparavant, elle a assumé divers rôles de direction commerciaux et techniques dans le secteur de l’énergie et a occupé des postes aux universités de l’Alberta, de Brandon, de Calgary et Mount Royal.

Annonce concernant la direction

- Après la fin du trimestre, Kristen Walters a été nommée directrice générale principale et chef de la gestion des risques. À ce titre, Mme Walters aura la responsabilité des fonctions de gestion du risque mondial de la caisse, y compris de la direction de la stratégie à long terme visant à intégrer efficacement les perspectives de risque dans tous les processus de placement et d’exploitation.

Faits nouveaux concernant l’organisme

- Publication de L’impératif de la décarbonisation par l’Institut sur les données d’Investissements RPC : une proposition actualisée pour aider les conseils d’administration et la direction des sociétés à élaborer des plans transparents et crédibles pour atteindre les objectifs de réduction nette des émissions et, ainsi, créer de la valeur à long terme.

Faits saillants de nos activités de placement pour le troisième trimestre :

Placements en instruments de crédit

- Investissement d’un montant de 40 millions de dollars américains dans des prêts axés sur les rénovations résidentielles durables montés par GoodLeap LLC par l’entremise d’un achat non récurrent d’un ensemble de prêts entiers avec des capitaux gérés par le groupe des financements garantis par des actifs de Blackstone. GoodLeap LLC est une place de marché de solutions résidentielles durables établie aux États-Unis.

Actions de sociétés fermées

- Engagement à investir un montant de 100 millions de dollars américains dans le fonds General Atlantic Investment Partners 2023, L.P., qui se concentrera sur les occasions de placement dans des actions de croissance à l’échelle mondiale.

- Investissement d’un montant de 53 millions de dollars américains dans Howden Group Holdings, un important groupe international d’intermédiaires d’assurance, en partenariat avec General Atlantic.

- À titre de promoteur, soutien de l’ensemble de la structure du capital dans le cadre d’un investissement dans EcoCeres, Inc., une plateforme de bioraffinage de premier plan établie en Asie qui convertit la biomasse provenant des déchets en biocarburants et en produits biochimiques.

- Investissement d’un montant de 150 millions de dollars américains dans Hermes GPE Secondaries Opportunities Fund, un fonds qui se concentrera sur les transactions de placements secondaires impliquant des sociétés du marché intermédiaire et des commandités en Europe.

- Engagement à investir un montant de 100 millions de dollars américains dans Baring Private Equity Asia EQT Mid-Market Growth Fund, une nouvelle plateforme conjointe de placement dans des actions de sociétés fermées du marché intermédiaire en Asie-Pacifique.

- Investissement d’un montant de 53 millions de dollars américains pour une participation de 2,7 pour cent dans IIFL Wealth, une société de gestion de patrimoine et d’actifs de premier plan en Inde, en partenariat avec Bain Capital Asia.

- En partenariat avec BPEA EQT, investissement d’un montant de 180 millions de dollars américains pour une participation de 10 pour cent dans Tricor Group, un important fournisseur de services commerciaux et aux entreprises établi à Hong Kong qui concentre ses activités en Asie.

Actifs réels

- Investissement d’un montant d’environ 200 millions de dollars américains dans Redaptive, un important fournisseur américain d’énergie en tant que service qui finance et installe des solutions d’efficacité énergétique et de production d’énergie pour des clients commerciaux et industriels.

- Acceptation de vendre notre participation de 49 pour cent dans L&T Infrastructure Development Projects Limited (L&T IDPL). Le produit brut de la vente qui reviendra à Investissements RPC devrait s’élever à environ 220 millions de dollars canadiens, avant les ajustements de clôture et l’application d’autres modalités de la transaction. Cette transaction est assujettie aux approbations réglementaires et aux conditions de clôture habituelles.

- Obtention d’un bail de 80 418 acres pour des projets éoliens flottants au large de la côte centrale de la Californie pour un montant de 150 millions de dollars américains par l’entremise de Golden State Wind, notre coentreprise détenue à parts égales avec Ocean Winds.

- Investissement d’un montant de 2,5 milliards de reales (639 millions de dollars canadiens) pour une participation d’environ 9,5 pour cent dans V.Tal, le plus important fournisseur de réseaux neutres de fibre optique jusqu’au domicile au Brésil.

- Engagement à investir un montant de 30 millions de dollars américains dans Chestnut Carbon, un promoteur de projets de compensation des émissions de carbone axés sur la nature qui exerce ses activités surtout auprès de propriétaires fonciers aux États-Unis par la mise en œuvre de projets de boisement et de reboisement et l’amélioration de la gestion de l’environnement forestier.

- Conclusion d’un accord avec Royal Schiphol Group pour acquérir une participation de 1,59 pour cent dans Aéroports de Paris, un exploitant d’aéroports internationaux établi à Paris. À la conclusion de l’acquisition, notre participation totale augmentera pour s’établir à 5,64 pour cent, soit une valeur de 698 millions d’euros aux cours actuels du marché (au 31 décembre 2022).

Faits saillants des transactions réalisées après la fin du trimestre :

- Engagement à investir un montant additionnel de 322 millions de dollars canadiens dans la coentreprise japonaise d’aménagement de centres de données avec Mitsui & Co. Ltd, créée en 2021. Les activités de la coentreprise sont axées sur l’aménagement de centres de données à très grande échelle au Japon.

- Vente de 4,9 millions d’actions ordinaires de Civitas Resources, Inc., dans le cadre d’une convention de rachat conclue avec la société, pour une contrepartie totale d’environ 300 millions de dollars américains. Nous conserverons une participation d’environ 21 pour cent dans Civitas Resources, un producteur de pétrole et de gaz du Colorado.

- En partenariat avec BPEA EQT Mid-Market Growth Fund, engagement à investir un montant de 40 millions de dollars américains dans Viewpoint Software, un fournisseur de logiciels favorisant la mobilisation au sein des entités dont le siège social est situé en Malaisie.

- Investissement de 50 millions de dollars américains dans les titres de créance convertibles de Netskope. Établie aux États-Unis, Netskope est un chef de file en matière de cybersécurité infonuagique sur le marché des services d’accès sécurisé en périphérie.

- Engagement à investir un montant de 300 millions de dollars américains dans Bain Capital Asia Fund V, la plateforme panasiatique de Bain Capital, qui ciblera des moyennes et grandes entreprises de différents secteurs.

- Engagement à investir un montant de 205 millions de dollars américains dans IndoSpace Logistics Park IV, un véhicule immobilier géré par la société immobilière IndoSpace établie en Inde.

- Investissement d’un montant de 78 millions de dollars américains dans Shandong Fengxiang Co. Ltd, un fabricant et producteur de produits de viande de volaille entièrement intégré en Chine, en partenariat avec PAG Asia Capital.

- Investissement d’un montant de 50 millions de dollars américains dans le tour de financement de la série B d’Asimov, une société américaine du domaine de la biologie synthétique qui élabore des outils devant servir à la conception et à la production de solutions thérapeutiques de nouvelle génération.

- Conclusion d’un achat sur le marché secondaire d’une participation d’environ 180 millions de dollars américains dans Sequoia Global Growth Fund III, qui investit dans toutes les catégories d’actifs à l’échelle mondiale.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt des 21 millions de cotisants, de cotisantes et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 31 décembre 2022, la caisse totalisait 536 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

1Certains totaux peuvent ne pas concorder en raison de l’arrondissement des chiffres.

{:en}All figures in Canadian dollars unless otherwise noted.

Third-Quarter Performance1:

Net assets increase by $7 billion

10-year annualized net return of 10.0%

31st Actuarial Report confirms financial sustainability of the CPP

TORONTO, ON (February 9, 2023): Canada Pension Plan Investment Board (CPP Investments) ended its third quarter of fiscal 2023 on December 31, 2022, with net assets of $536 billion, compared to $529 billion at the end of the previous quarter.

The $7 billion increase in net assets for the quarter consisted of $10 billion in net income less $3 billion in net Canada Pension Plan (CPP) outflows. CPP Investments routinely receives more CPP contributions than required to pay benefits during the first part of the calendar year, partially offset by benefit payments exceeding contributions in the final months of the year.

In the five-year period up to and including the third quarter of fiscal 2023, CPP Investments has contributed $166 billion in cumulative net income to the Fund, and over a 10-year period, it has contributed $308 billion to the Fund on a net basis.

The Fund, which includes the combination of the base CPP and additional CPP accounts, achieved five-year and 10-year annualized net returns of 8.1% and 10.0%, respectively. For the quarter, the Fund’s net return was 1.9%.

For the nine-month fiscal year-to-date period, the Fund decreased by $3 billion consisting of a decline in net assets of $12 billion, plus $9 billion in net CPP contributions. For the period, the Fund’s net return was negative 2.2%.

“Our diversified portfolio delivered gains this quarter due to a rebound in public equity markets, while our private asset values remained relatively flat. Despite the enduring global economic headwinds, our active management strategy enabled us to outperform markets over the first nine months of our fiscal year,” said John Graham, President & CEO. “While we expect these market pressures to persist in 2023, our resilient portfolio continues to deliver strong, long-term results.”

Performance of the Base and Additional CPP Accounts

The base CPP account ended its third quarter of fiscal 2023 on December 31, 2022, with net assets of $517 billion, compared to $512 billion at the end of the previous quarter. The $5 billion increase in assets consisted of $10 billion in net income, less $4 billion in net base CPP outflows. The base CPP account achieved a 1.9% net return for the quarter, and a five-year annualized net return of 8.1%.

The additional CPP account ended its third quarter of fiscal 2023 on December 31, 2022, with net assets of $19 billion, compared to $17 billion at the end of the previous quarter. The $2 billion increase in assets consisted of $209 million in net income and $1 billion in net additional CPP contributions. The additional CPP account achieved a 1.2% net return for the quarter, and an annualized net return of 5.0% since inception in 2019.

The additional CPP was designed with a different legislative funding profile and contribution rate compared to the base CPP. Given the differences in their design, the additional CPP has had a different market risk target and investment profile since its inception in 2019. As a result of these differences, we expect the performance of the additional CPP to generally differ from that of the base CPP.

Furthermore, due to the differences in their net contribution profiles, the assets in the additional CPP account are also expected to grow at a much faster rate than those in the base CPP account.

Long-Term Sustainability

Every three years, the Office of the Chief Actuary of Canada (OCA), an independent federal body that provides checks and balances on the future costs of the CPP, evaluates the financial sustainability of the CPP over a long period. In the most recent triennial review published in December 2022, the Chief Actuary reaffirmed that, as at December 31, 2021, both the base and additional CPP continue to be sustainable over the long term at the legislated contribution rates.

The Chief Actuary’s projections are based on the assumption that, over the 75 years following 2021, the base CPP account will earn an average annual rate of return of 3.69% above the rate of Canadian consumer price inflation. The corresponding assumption is that the additional CPP account will earn an average annual real rate of return of 3.27%.

“The Chief Actuary has concluded through her most recent review that the Canada Pension Plan remains sustainable for the long term at current contribution rates. It is especially important during times of economic uncertainty that contributors and beneficiaries know the CPP Fund will be there to provide a foundation for their retirement income now and for generations to come,” added Mr. Graham. “Notably, the report outlines that due to strong investment performance over the three-year period from 2018 to 2021, investment income was more than $100 billion higher in 2021 than expected in the previous report.”

CPP Investments continues to build a portfolio designed to achieve a maximum rate of return without undue risk of loss, while considering the factors that may affect the funding of the CPP and its ability to pay current benefits. The CPP is designed to serve today’s contributors and beneficiaries while looking ahead to future decades and across multiple generations. Accordingly, long-term results are a more appropriate measure of CPP Investments’ performance and plan sustainability.

Operational Highlights

Board of Directors appointment

Welcomed Judith Athaide to the Board of Directors. Appointed in November 2022, Ms. Athaide is President and CEO of The Cogent Group Inc., and a corporate director. She previously held a variety of senior commercial and technical roles in the energy industry, as well as academic positions at the Universities of Alberta, Brandon, Calgary and Mount Royal.

Executive announcement

Subsequent to quarter end, appointed Kristen Walters as Senior Managing Director & Chief Risk Officer. In this role, Ms. Walters will be responsible for the Fund’s global risk management functions including leading the long-term strategy for effectively incorporating risk perspectives into all investment and operational processes.

Corporate development

Published The Decarbonization Imperative through the CPP Investments Insights Institute: an updated proposal for helping corporate boards and management develop transparent and credible plans to achieve net-zero goals and, in turn, create long-term value.

Third-Quarter Investment Highlights:

Credit Investments

Invested US$40 million in sustainable home improvement loans originated by GoodLeap LLC through a one-time whole-loan purchase with capital managed by Blackstone’s Asset Based Finance Group. GoodLeap LLC is a sustainable home-solutions marketplace based in the U.S.

Private Equity

Committed US$100 million to the General Atlantic Investment Partners 2023, L.P. fund, which will focus on growth equity opportunities globally.

Invested US$53 million in Howden Group Holdings, a leading international insurance intermediary group, alongside General Atlantic.

Provided sponsorship across capital structures for an investment in EcoCeres, Inc., an Asia-based leading biorefinery platform that converts waste-based biomass into biofuels and biochemicals.

Invested US$150 million into the Hermes GPE Secondaries Opportunities Fund, which will focus on secondaries transactions involving middle-market companies and General Partners within Europe.

Committed US$100 million to the Baring Private Equity Asia EQT Mid-Market Growth Fund, a newly established joint middle-market Asia-Pacific private equity investment platform.

Invested US$53 million for a 2.7% stake in IIFL Wealth, a leading wealth and asset management firm in India, alongside Bain Capital Asia.

Invested US$180 million for a 10% stake in Tricor Group, a leading Asia-focused provider of business and corporate services based in Hong Kong, alongside BPEA EQT.

Real Assets

Invested approximately US$200 million in Redaptive, a leading U.S.-based Energy-as-a-Service provider that funds and installs energy efficiency and energy generation solutions for commercial and industrial customers.

Agreed to sell our 49% stake in L&T Infrastructure Development Projects Limited (L&T IDPL). Gross proceeds to CPP Investments from the sale are expected to be approximately C$220 million, before closing adjustments and other terms of the transaction. The transaction is subject to customary closing conditions and regulatory approvals.

Awarded an 80,418-acre floating offshore wind lease off the central coast of California for US$150 million, through Golden State Wind, our 50%/50% joint venture with Ocean Winds.

Invested R$2.5 billion (C$639 million) for a stake of approximately 9.5% in V.Tal, the largest neutral fibre-to-the-home network provider in Brazil.

Committed US$30 million to Chestnut Carbon, a nature-based carbon offset developer focused on retail land across the U.S. through afforestation/reforestation as well as improved forestry management projects.

Entered into an agreement with Royal Schiphol Group to acquire a stake of 1.59% in Aéroports de Paris, an international airport operator based in Paris. Upon completion, this increases our total ownership stake to 5.64%, valued at €698 million at current market prices (as at December 31, 2022).

Transaction Highlights Following the Quarter

Committed an additional C$322 million to the Japanese Data Centre Development venture with Mitsui & Co. Ltd, established in 2021. The venture is focused on hyper-scale data centre developments in Japan.

Sold 4.9 million shares of common stock in Civitas Resources, Inc., through a repurchase agreement with the company, resulting in aggregate consideration of approximately US$300 million. We will continue to own approximately 21% in Civitas Resources, an oil and gas producer in Colorado.

Committed US$40 million into Viewpoint Software, an entity engagement software provider headquartered in Malaysia, alongside BPEA EQT Mid-Market Growth Fund.

Invested US$50 million in the convertible debt of Netskope. Based in the U.S., Netskope is a leading cloud cybersecurity business within the Secure Access Service Edge market.

Committed US$300 million to Bain Capital Asia Fund V, the pan-Asia platform of Bain Capital, which will target mid-to-large companies in diversified sectors.

Committed US$205 million to IndoSpace Logistics Park IV, a real estate vehicle managed by India-based real estate company IndoSpace.

Invested US$78 million in Shandong Fengxiang Co. Ltd, a fully integrated poultry meat product manufacturer and producer in China, alongside PAG Asia Capital.

Invested US$50 million in the Series B funding round for Asimov, a U.S.-based synthetic biology company building tools to design and manufacture next-generation therapeutics.

Completed a secondary purchase of an approximate US$180 million interest in Sequoia Global Growth Fund III, which invests globally across asset classes.

About CPP Investments

Canada Pension Plan Investment Board (CPP Investments™) is a professional investment management organization that manages the Fund in the best interest of the 21 million contributors and beneficiaries of the Canada Pension Plan. In order to build diversified portfolios of assets, investments are made around the world in public equities, private equities, real estate, infrastructure and fixed income. Headquartered in Toronto, with offices in Hong Kong, London, Luxembourg, Mumbai, New York City, San Francisco, São Paulo and Sydney, CPP Investments is governed and managed independently of the Canada Pension Plan and at arm’s length from governments. At December 31, 2022, the Fund totalled $536 billion. For more information, please visit www.cppinvestments.com or follow us on LinkedIn, Facebook or Twitter.

Disclaimer

Certain statements included in this press release constitute “forward-looking information” within the meaning of Canadian securities laws and “forward-looking statements” within the meaning of the United States Private Securities Litigation Reform Act of 1995 and other applicable United States safe harbors. All such forward-looking statements are made and disclosed in reliance upon the safe harbor provisions of applicable United States securities laws. Forward-looking information and statements include all information and statements regarding CPP Investments’ intentions, plans, expectations, beliefs, objectives, future performance, and strategy, as well as any other information or statements that relate to future events or circumstances and which do not directly and exclusively relate to historical facts. Forward-looking information and statements often but not always use words such as “trend,” “potential,” “opportunity,” “believe,” “expect,” “anticipate,” “current,” “intention,” “estimate,” “position,” “assume,” “outlook,” “continue,” “remain,” “maintain,” “sustain,” “seek,” “achieve,” and similar expressions, or future or conditional verbs such as “will,” “would,” “should,” “could,” “may” and similar expressions. The forward-looking information and statements are not historical facts but reflect CPP Investments’ current expectations regarding future results or events. The forward-looking information and statements are subject to a number of risks and uncertainties that could cause actual results or events to differ materially from current expectations, including available investment income, intended acquisitions, regulatory and other approvals and general investment conditions. Although CPP Investments believes that the assumptions inherent in the forward-looking information and statements are reasonable, such statements are not guarantees of future performance and, accordingly, readers are cautioned not to place undue reliance on such statements due to the inherent uncertainty therein. CPP Investments does not undertake to publicly update such statements to reflect new information, future events, and changes in circumstances or for any other reason. The information contained on CPP Investments’ website, LinkedIn, Facebook and Twitter are not a part of this press release. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, L’OFFICE D’INVESTISSEMENT DU RPC, CPPIB and other names, phrases, logos, icons, graphics, images, designs or other content used throughout the press release may be trade names, registered trademarks, unregistered trademarks, or other intellectual property of Canada Pension Plan Investment Board, and are used by Canada Pension Plan Investment Board and/or its affiliates under license. All rights reserved.

1Certain figures may not add up due to rounding.{:}{:fr}Tous les montants sont exprimés en dollars canadiens, sauf indication contraire.

Performance du troisième trimestre1:

Hausse de l’actif net de 7 milliards de dollars

Rendement net annualisé sur 10 exercices de 10,0 pour cent

Le 31e rapport actuariel confirme la viabilité financière du RPC

TORONTO (ONTARIO) (le 9 février 2023) : L’Office d’investissement du régime de pensions du Canada (Investissements RPC) a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022, avec un actif net de 536 milliards de dollars, comparativement à 529 milliards de dollars à la fin du trimestre précédent.

Cette augmentation de l’actif net de 7 milliards de dollars au cours du trimestre est attribuable à un bénéfice net de 10 milliards de dollars, moins des sorties nettes de trésorerie du Régime de pensions du Canada (le RPC) de 3 milliards de dollars. Le montant des cotisations au RPC que reçoit Investissements RPC est habituellement plus élevé que le montant nécessaire au versement des prestations au cours du premier semestre de l’année civile, facteur qui est en partie contrebalancé par des versements de prestations supérieurs aux cotisations au cours des derniers mois de l’année.

Au cours de la période de cinq exercices incluant le troisième trimestre de l’exercice 2023, Investissements RPC a contribué à hauteur de 166 milliards de dollars au bénéfice net cumulatif de la caisse et, sur une période de 10 exercices, il a fourni un apport de 308 milliards de dollars à la caisse sur une base nette.

La caisse, qui comprend le compte de base du RPC et le compte supplémentaire du RPC, a réalisé des rendements nets annualisés sur cinq et sur 10 exercices de 8,1 pour cent et de 10,0 pour cent, respectivement. Pour le trimestre, la caisse a généré un rendement net de 1,9 pour cent.

Pour les neuf premiers mois de l’exercice, la caisse a diminué de 3 milliards de dollars, ce qui comprend une baisse de 12 milliards de dollars de l’actif net, plus des cotisations nettes au RPC de 9 milliards de dollars. Pour cette période, la caisse a généré un rendement net négatif de 2,2 pour cent.

« Notre portefeuille diversifié a enregistré des gains au cours du trimestre à la suite d’une reprise sur les marchés boursiers, alors que la valeur de nos actifs privés est demeurée relativement stable. Malgré les turbulences économiques qui persistent à l’échelle mondiale, notre stratégie de gestion active nous a permis de surclasser les marchés au cours des neuf premiers mois de notre exercice », a déclaré John Graham, président et chef de la direction. « Bien que nous nous attendions à ce que ces pressions sur le marché se poursuivent en 2023, notre portefeuille résilient continue d’afficher de solides résultats à long terme. »

Rendement du compte de base du RPC et du compte supplémentaire du RPC

Le compte de base du RPC a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022 avec un actif net de 517 milliards de dollars, comparativement à 512 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 5 milliards de dollars est attribuable à un bénéfice net de 10 milliards de dollars, moins des sorties nettes de trésorerie du RPC de base de 4 milliards de dollars. Le compte de base du RPC a généré un rendement net de 1,9 pour cent pour le trimestre, et un rendement net annualisé sur cinq exercices de 8,1 pour cent.

Le compte supplémentaire du RPC a clôturé le troisième trimestre de l’exercice 2023 le 31 décembre 2022 avec un actif net de 19 milliards de dollars, comparativement à 17 milliards de dollars à la fin du trimestre précédent. Cette augmentation de l’actif de 2 milliards de dollars est attribuable à un bénéfice net de 209 millions de dollars et à des cotisations nettes au RPC supplémentaire de 1 milliard de dollars. Le compte supplémentaire du RPC a généré un rendement net de 1,2 pour cent pour le trimestre, et un rendement net annualisé de 5,0 pour cent depuis sa création en 2019.

Le RPC supplémentaire a été conçu en fonction d’un cadre législatif de financement et d’un taux de cotisation différents de ceux du RPC de base. Compte tenu des différences dans leur conception respective, le RPC supplémentaire présente un profil de risque de marché et un profil de placement différents depuis sa création en 2019. En raison de ces différences, nous nous attendons à ce que la performance du RPC supplémentaire diffère, de façon générale, de celle du RPC de base.

De plus, en raison des différences dans leur profil de cotisations nettes, l’actif du compte supplémentaire du RPC devrait également croître beaucoup plus rapidement que celui du compte de base du RPC.

Viabilité à long terme

Tous les trois ans, le Bureau de l’actuaire en chef du Canada (le BAC), un organisme fédéral indépendant qui vérifie les coûts futurs du RPC, évalue la viabilité financière du RPC à long terme. Dans le plus récent rapport triennal publié en décembre 2022, l’actuaire en chef a de nouveau confirmé qu’au 31 décembre 2021, le RPC de base et le RPC supplémentaire demeurent viables à long terme selon les taux de cotisation prévus par la loi.

Les prévisions de l’actuaire en chef reposent sur l’hypothèse selon laquelle le taux de rendement annuel moyen du compte de base du RPC sera de 3,69 pour cent supérieur au taux d’inflation des prix à la consommation au Canada au cours des 75 années suivant l’année 2021. En ce qui a trait au compte supplémentaire du RPC, ces prévisions reposent sur l’hypothèse correspondante selon laquelle son taux de rendement réel annuel moyen sera de 3,27 pour cent.

« À la suite de son plus récent examen, l’actuaire en chef a conclu que le Régime de pensions du Canada demeure viable à long terme aux taux de cotisation actuels. Il est particulièrement important, en période d’incertitude économique, que les cotisants, cotisantes et bénéficiaires sachent que la caisse du RPC sera là pour établir une base solide sur laquelle les générations actuelles et futures pourront se constituer un revenu de retraite », a ajouté M. Graham. « Le rapport indique notamment que, grâce au rendement solide offert par les placements sur une période de trois ans, soit de 2018 à 2021, le revenu de placement a, en 2021, excédé de plus de 100 milliards de dollars les prévisions du rapport précédent. »

Investissements RPC s’assure de constituer un portefeuille conçu pour réaliser un rendement maximal tout en évitant des risques de perte indus et compte tenu des facteurs pouvant avoir un effet sur le financement du RPC ainsi que sur sa capacité à verser les prestations de retraite courantes. Le RPC est destiné à servir les intérêts des cotisants, cotisantes et bénéficiaires actuels, tout en prévoyant plusieurs décennies à l’avance les besoins des générations futures. Par conséquent, les résultats à long terme constituent une mesure plus appropriée de la performance d’Investissements RPC et de la viabilité du régime.

Faits saillants de l’exploitation :

Nomination au conseil d’administration

Nous avons accueilli Judith Athaide au sein du conseil d’administration. Mme Athaide, qui a été nommée en novembre 2022, est présidente et chef de la direction de l’entreprise The Cogent Group Inc. et administratrice de sociétés. Auparavant, elle a assumé divers rôles de direction commerciaux et techniques dans le secteur de l’énergie et a occupé des postes aux universités de l’Alberta, de Brandon, de Calgary et Mount Royal.

Annonce concernant la direction

Après la fin du trimestre, Kristen Walters a été nommée directrice générale principale et chef de la gestion des risques. À ce titre, Mme Walters aura la responsabilité des fonctions de gestion du risque mondial de la caisse, y compris de la direction de la stratégie à long terme visant à intégrer efficacement les perspectives de risque dans tous les processus de placement et d’exploitation.

Faits nouveaux concernant l’organisme

Publication de L’impératif de la décarbonisation par l’Institut sur les données d’Investissements RPC : une proposition actualisée pour aider les conseils d’administration et la direction des sociétés à élaborer des plans transparents et crédibles pour atteindre les objectifs de réduction nette des émissions et, ainsi, créer de la valeur à long terme.

Faits saillants de nos activités de placement pour le troisième trimestre :

Placements en instruments de crédit

Investissement d’un montant de 40 millions de dollars américains dans des prêts axés sur les rénovations résidentielles durables montés par GoodLeap LLC par l’entremise d’un achat non récurrent d’un ensemble de prêts entiers avec des capitaux gérés par le groupe des financements garantis par des actifs de Blackstone. GoodLeap LLC est une place de marché de solutions résidentielles durables établie aux États-Unis.

Actions de sociétés fermées

Engagement à investir un montant de 100 millions de dollars américains dans le fonds General Atlantic Investment Partners 2023, L.P., qui se concentrera sur les occasions de placement dans des actions de croissance à l’échelle mondiale.

Investissement d’un montant de 53 millions de dollars américains dans Howden Group Holdings, un important groupe international d’intermédiaires d’assurance, en partenariat avec General Atlantic.

À titre de promoteur, soutien de l’ensemble de la structure du capital dans le cadre d’un investissement dans EcoCeres, Inc., une plateforme de bioraffinage de premier plan établie en Asie qui convertit la biomasse provenant des déchets en biocarburants et en produits biochimiques.

Investissement d’un montant de 150 millions de dollars américains dans Hermes GPE Secondaries Opportunities Fund, un fonds qui se concentrera sur les transactions de placements secondaires impliquant des sociétés du marché intermédiaire et des commandités en Europe.

Engagement à investir un montant de 100 millions de dollars américains dans Baring Private Equity Asia EQT Mid-Market Growth Fund, une nouvelle plateforme conjointe de placement dans des actions de sociétés fermées du marché intermédiaire en Asie-Pacifique.

Investissement d’un montant de 53 millions de dollars américains pour une participation de 2,7 pour cent dans IIFL Wealth, une société de gestion de patrimoine et d’actifs de premier plan en Inde, en partenariat avec Bain Capital Asia.

En partenariat avec BPEA EQT, investissement d’un montant de 180 millions de dollars américains pour une participation de 10 pour cent dans Tricor Group, un important fournisseur de services commerciaux et aux entreprises établi à Hong Kong qui concentre ses activités en Asie.

Actifs réels

Investissement d’un montant d’environ 200 millions de dollars américains dans Redaptive, un important fournisseur américain d’énergie en tant que service qui finance et installe des solutions d’efficacité énergétique et de production d’énergie pour des clients commerciaux et industriels.

Acceptation de vendre notre participation de 49 pour cent dans L&T Infrastructure Development Projects Limited (L&T IDPL). Le produit brut de la vente qui reviendra à Investissements RPC devrait s’élever à environ 220 millions de dollars canadiens, avant les ajustements de clôture et l’application d’autres modalités de la transaction. Cette transaction est assujettie aux approbations réglementaires et aux conditions de clôture habituelles.

Obtention d’un bail de 80 418 acres pour des projets éoliens flottants au large de la côte centrale de la Californie pour un montant de 150 millions de dollars américains par l’entremise de Golden State Wind, notre coentreprise détenue à parts égales avec Ocean Winds.

Investissement d’un montant de 2,5 milliards de reales (639 millions de dollars canadiens) pour une participation d’environ 9,5 pour cent dans V.Tal, le plus important fournisseur de réseaux neutres de fibre optique jusqu’au domicile au Brésil.

Engagement à investir un montant de 30 millions de dollars américains dans Chestnut Carbon, un promoteur de projets de compensation des émissions de carbone axés sur la nature qui exerce ses activités surtout auprès de propriétaires fonciers aux États-Unis par la mise en œuvre de projets de boisement et de reboisement et l’amélioration de la gestion de l’environnement forestier.

Conclusion d’un accord avec Royal Schiphol Group pour acquérir une participation de 1,59 pour cent dans Aéroports de Paris, un exploitant d’aéroports internationaux établi à Paris. À la conclusion de l’acquisition, notre participation totale augmentera pour s’établir à 5,64 pour cent, soit une valeur de 698 millions d’euros aux cours actuels du marché (au 31 décembre 2022).

Faits saillants des transactions réalisées après la fin du trimestre :

Engagement à investir un montant additionnel de 322 millions de dollars canadiens dans la coentreprise japonaise d’aménagement de centres de données avec Mitsui & Co. Ltd, créée en 2021. Les activités de la coentreprise sont axées sur l’aménagement de centres de données à très grande échelle au Japon.

Vente de 4,9 millions d’actions ordinaires de Civitas Resources, Inc., dans le cadre d’une convention de rachat conclue avec la société, pour une contrepartie totale d’environ 300 millions de dollars américains. Nous conserverons une participation d’environ 21 pour cent dans Civitas Resources, un producteur de pétrole et de gaz du Colorado.

En partenariat avec BPEA EQT Mid-Market Growth Fund, engagement à investir un montant de 40 millions de dollars américains dans Viewpoint Software, un fournisseur de logiciels favorisant la mobilisation au sein des entités dont le siège social est situé en Malaisie.

Investissement de 50 millions de dollars américains dans les titres de créance convertibles de Netskope. Établie aux États-Unis, Netskope est un chef de file en matière de cybersécurité infonuagique sur le marché des services d’accès sécurisé en périphérie.

Engagement à investir un montant de 300 millions de dollars américains dans Bain Capital Asia Fund V, la plateforme panasiatique de Bain Capital, qui ciblera des moyennes et grandes entreprises de différents secteurs.

Engagement à investir un montant de 205 millions de dollars américains dans IndoSpace Logistics Park IV, un véhicule immobilier géré par la société immobilière IndoSpace établie en Inde.

Investissement d’un montant de 78 millions de dollars américains dans Shandong Fengxiang Co. Ltd, un fabricant et producteur de produits de viande de volaille entièrement intégré en Chine, en partenariat avec PAG Asia Capital.

Investissement d’un montant de 50 millions de dollars américains dans le tour de financement de la série B d’Asimov, une société américaine du domaine de la biologie synthétique qui élabore des outils devant servir à la conception et à la production de solutions thérapeutiques de nouvelle génération.

Conclusion d’un achat sur le marché secondaire d’une participation d’environ 180 millions de dollars américains dans Sequoia Global Growth Fund III, qui investit dans toutes les catégories d’actifs à l’échelle mondiale.

À propos d’Investissements RPC

L’Office d’investissement du régime de pensions du Canada (Investissements RPCMC) est un organisme de gestion de placements professionnel qui gère la caisse du Régime de pensions du Canada dans l’intérêt des 21 millions de cotisants, de cotisantes et de bénéficiaires. Afin de diversifier les portefeuilles d’actifs, Investissements RPC investit dans des actions de sociétés ouvertes, des actions de sociétés fermées, des biens immobiliers, des infrastructures et des titres à revenu fixe partout dans le monde. Investissements RPC a son siège social à Toronto et compte des bureaux à Hong Kong, à Londres, au Luxembourg, à Mumbai, à New York, à San Francisco, à São Paulo et à Sydney. Sa gouvernance et sa gestion sont distinctes de celles du Régime de pensions du Canada. Investissements RPC n’a pas de lien de dépendance avec les gouvernements. Au 31 décembre 2022, la caisse totalisait 536 milliards de dollars. Pour obtenir plus de renseignements, veuillez visiter le site www.investissementsrpc.com ou nous suivre sur LinkedIn, Facebook ou Twitter.

Mise en garde

Le présent communiqué contient de l’« information prospective » au sens des lois canadiennes sur les valeurs mobilières et des « déclarations prospectives » au sens de la Private Securities Litigation Reform Act of 1995 des États-Unis et d’autres dispositions refuges de lois américaines applicables. Toutes ces déclarations prospectives sont formulées et présentées conformément aux dispositions refuges des lois américaines applicables en matière de valeurs mobilières. L’information et les déclarations prospectives comprennent toute l’information et toutes les déclarations au sujet des intentions, des plans, des attentes, des croyances, des objectifs, de la performance future et de la stratégie d’Investissements RPC, ainsi que toute autre information ou déclaration à l’égard de circonstances ou d’événements futurs qui ne se rapportent ni directement, ni exclusivement à des faits passés. L’information et les déclarations prospectives se caractérisent souvent, mais pas toujours, par l’emploi de termes comme « tendance », « éventuel », « possibilité », « croire », « prévoir », « s’attendre à », « actuel », « avoir l’intention de », « estimer », « position », « supposer », « perspectives », « continuer », « demeurer », « maintenir », « soutenir », « viser », « atteindre », ainsi que par l’emploi de la forme future ou conditionnelle des verbes tels que « être », « devoir » ou « pouvoir » et d’expressions similaires. L’information et les déclarations prospectives ne représentent pas des faits passés, mais plutôt les prévisions actuelles d’Investissements RPC à l’égard des résultats et des événements futurs. Cette information et ces déclarations prospectives sont assujetties à un certain nombre de risques et d’incertitudes qui pourraient faire en sorte que les résultats ou événements réels diffèrent considérablement des attentes actuelles, notamment en ce qui a trait au revenu de placement disponible, aux acquisitions prévues, aux approbations réglementaires et autres et aux conditions de placement en général. Bien qu’Investissements RPC soit d’avis que les hypothèses qui les sous-tendent sont raisonnables, cette information et ces déclarations prospectives ne constituent pas une garantie de la performance future et, par conséquent, les lecteurs sont priés de ne pas se fier indûment à ces déclarations en raison de leur nature incertaine. Investissements RPC ne s’engage pas à mettre à jour publiquement ces déclarations à la lumière de nouvelles informations, par suite d’événements futurs, de changements de circonstances ou pour toute autre raison. L’information présentée sur le site Web et les comptes LinkedIn, Facebook et Twitter d’Investissements RPC ne fait pas partie intégrante de ce communiqué. CPP INVESTMENTS, INVESTISSEMENTS RPC, Canada Pension Plan Investment Board, OFFICE D’INVESTISSEMENT DU RÉGIME DE PENSIONS DU CANADA, CPPIB, OIRPC et les autres noms, slogans, logos, icônes, illustrations, images, dessins ou tout autre contenu utilisé dans le présent communiqué de presse peuvent constituer des dénominations commerciales, des marques de commerce déposées, des marques de commerce non déposées ou une autre forme de propriété intellectuelle de l’Office d’investissement du régime de pensions du Canada, et sont utilisés sous licence par l’Office d’investissement du régime de pensions du Canada ou ses sociétés affiliées. Tous droits réservés.

1Certains totaux peuvent ne pas concorder en raison de l’arrondissement des chiffres.{:}